何文俊:猩猩天鵝危機夢幻組合

近兩個月,全球股債大走資,亞洲新與市場尤為重災區,恍如亞洲金融風暴再臨。不過,誠如德國名哲、超人之父尼采所言:「整你唔死,只會令你更強(Was mich nicht umbringt, macht michstärker)」,曾經死過翻生、今更成為國際政經博弈中心的亞洲新興市場,對環球資金仍具吸引力,尤其是放長線釣大魚的real money,絕不輕言走資。

美國經曆最嚴重走資

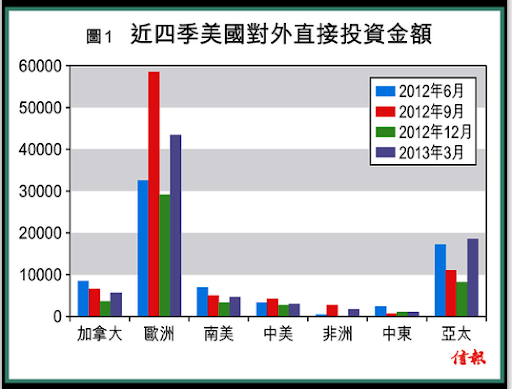

筆者的看法至少與美國一致。根據美國經濟分析局最新數據【圖1】,今年首季美國對亞太地區的海外直接投資高達185億美元,創下九個月新高,較去年第四季升逾124%,領先全球;以金額計僅次於歐洲(利之所在,難怪要密切監聽),但後者上季增長率不足五成。別忘記,去年12月聯儲局公布退市門坎,今年首季市場已開始炒收水,但美資卻同時大舉流入亞、歐,搶占企業及實體經濟地盤,絲毫未見回水跡象。

相反,現時更高危的,看來是近三十多年來「未死過」的美國國債市場。過去兩周美國十年債息由2.2厘一度急抽至2.6厘,震散環球股市,美債儼如跌市話事人。殊不知,在債息自今年低位抽升前一個月,海外投資者已先下手為強,大手沽出美債,令今年4月的美國長短期國債海外淨交易金額(即海外投資者向美國投資者買入與沽出美債的差額)突然急降至-545億美元。如此巨額的淨沽出金額,創下了1977年以來紀錄,是有數據以來最嚴重的走資【圖2】。

要留意,當時美債市場情緒正回光返照,十年債息由接近1.85厘跌至1.67厘的今年低位左右,但海外投資者已密密出貨,美國投資者則在今年高位接貨。

是個別海外大戶興風作浪,與美國作對嗎?看來未必。在4月整整一個月內,海外持有人合共減持了696億元美債,若然當中約450億由聯儲局按照QE3接收的話,表示其他美國投資者在一個月內共接貨近250億;如非由聯儲局全數接收,則美國投資者的蟹貨當高於此金額。美國財政部數據顯示,美債沽家相當全面,在三十五個主要國家地區中,只有兩成增持美債,包括澳洲、哥倫比亞、法國、愛爾蘭、英國、土耳其和油組國,其餘八成均在減持,包括中國、日本及加勒比海諸國等首三大美國債主以及加拿大、以色列及菲律賓等親密盟友;外國如此齊心一致出貨,以數字計是近十年來首見。

集中焦點忽略意外觀點

美國伊利諾伊大學心理學家DanielSimons連同哈佛大學心理學博士ChristopherChabris在1999年進行了一項實驗,讓參與者觀看一段打籃球影片,然後要求他們說出三名白衣球員的傳球次數,而毋須理會另外三名黑衣球員。就在片中各人傳球時,一個打扮成大猩猩的人走進他們中間,面對鏡頭捶打胸膛,並在鏡頭前停留數秒後離開。影片播完後,一半參與者表示沒看見大猩猩出現。

後來,在新一輪實驗中,出現兩項變化,一是現場背景顏色不同,二是大猩猩出現後,一名黑衣球員離開。結果,在此輪實驗中,大部分曾看過或知道第一輪實驗的人的確注意到大猩猩出現,但卻忽略了其他兩項新變化。

這項後來被稱為The InvisibleGorilla(看不見的大猩猩)的實驗帶出兩個結論:一、當人們把注意力集中在特定事物上時,會對意想不到的事物視而不見,即使它就發生在眼前。二、知道可能會出現某種意想不到情況,無助於發現其他意想不到情況,因為人們一旦發現第一種想要尋找的情況,往往不再注意其他事。

美國國債市場已出現了三十多年來從未見過的海外走資異象,但目前市場焦點甚至學術研究仍多集中於亞洲新興市場走資、日本國債爆煲等耳熟能詳的危機上;宏觀投資者是否應對美國債市這個「大猩猩」加「黑天鵝」的危機夢幻組合予以適當的關注,以示對美國金融霸權應有的尊重?

文人經略 - 何文俊 舊文