JohnMauldin:股海危機馭海是岸

南非好望角是世上最凶險的水域之一,兩股巨大洋流一冷一暖在此交彙,獨特的海床地勢,印度洋與大西洋的狂流暗湧;再加上瀟瀟颯颯的西進烈風,每每在海面翻起高逾80呎的滔天巨浪,足以把最龐大的超級油輪及貨船吞噬其中。

「囤倉」(Buy-and-hold)投資者當前亦有如置身於好望角的凶險水域,去杠杆化的冷鋒與量化寬松帶來的急勁暖流狹路相逢,兩股力量交彙之下,不僅可能釀成世紀風暴及災難性事故,投資工具冷不及防更可能在巨浪之下遭逢「滅頂」之險,投資者血本無歸的機會因而大為提高。

股市危機四伏,的確愈來愈叫人一步一驚心。

投資者不妨趁此機會分散投資,減持估值已處於曆史高位的股票,轉投在經濟情況逆轉之下表現異於股市的其他資產,或押注數年後經濟狀況可望大為改觀的國家。

筆者上周在本欄展望美股2014年前景,一再引用耶魯大學經濟學教授席勒(RobertShiller)創制的經周期調整市盈率(cyclically adjusted price-to-earningsratio,簡稱CAPE)。

CAPE屬長線估值指標,分析界對之雖有不同意見,但重要性卻無容置疑。

與較普及的12個月往績市盈率不同,CAPE能把盈利數據順滑化,方法是以現股價除以過去10年經通脹調整後的平均盈利,從而剔除數據雜音,以免混淆視聽。

根據往績,CAPE平均值一旦升至29倍左右,大跌市往往隨之而來(不計科網泡沫時期,臨界點為26倍);CAPE跌至5倍左右水平,則往往標志著估值見底。

除卻上世紀20年代、90年代末及2000年中的短暫時期,美股CAPE比率從未升至當前的高位。

標指估值全球第二高

美國標准普爾500指數當前的CAPE比率不僅高企,而且升勢未止;以史為鑒可見美股形勢愈來愈凶險。

另一值得注意之處在於,假如當前市況屬2007年前的翻版,則大市或會徘徊於偏高水平一段時間,直至投資者沾沾自喜、放下戒備為止。

與海外股市CAPE相比之下,美股前景顯得份外堪憂。

Cambria Investments投資總監費伯(MebaneFaber)是《長春藤投資組合》(The Ivy Portfolio;2009年)及《股東收益》(ShareholderYield;2013年)的作者,他撰寫的網志「點子農場」(The Idea Farm ;網址www.theideafarm.com)以投資研究為題材,不時刊出環球股市的CAPE最新變化。

筆者得費伯同意轉載2013年末最新數據,其中【表1】列舉個別市場的CAPE估值,從中可見美股標普指數已成為全球估值第二高的股市,僅次於規模細小的斯里蘭卡股市。

費伯進一步探討當前估值數據,發現CAPE估值與隨之而來的回報,兩者之間的關系仍然行之有效。

【表2】比較估值最高與最低股市的相對回報,值得仔細玩味。

【表2】所見,踏入2013年時估值最低的10個市場,去年平均回報超過21%,至於估值最高10個市場則平均虧損逾5%。

雖然只是一年的回報,但假如前車可鑒,估值與回報的基礎關系未來10年相信會繼續應驗。

【表2】所示還有一個相當有趣的現象:兩個組別均出現走勢與大圍迥異的「異數」(outliers)。

在2013年,俄羅斯雖是CAPE估值第4低的股市,但仍下跌近1%。

出現如此結果其實並不叫人意外,畢竟估值對長線潛在回報而言雖有重大啟示作用,但對短線入市時機的掌握卻幫助不大。

趨勢何時逆轉實在無從知曉。

美股走勢卻大異其趣,盡管踏入2013年時美股CAPE估值之高名列第6,但過去一年回報仍超過三成。

盡管企業盈利增長疲弱,但CAPE估值卻不跌反升,由21.1倍進一步攀升至25.4倍。

相比之下,2013年初CAPE估值比美國更高的市場,均顯著回落,估值首3位的市場跌幅尤其厲害,其中秘魯CAPE估值由33.7倍跌至19.7倍;哥倫比亞由33.5倍跌至23.9倍;印度尼西亞則由24.7倍跌至20.1倍。

股市回調實屬無可避免,既然時機無從預測,投資者就得時時刻刻作好准備。

美股CAPE估值的升勢可能比任何人所想象的持久,但即使在下周、下月或明年出現調整,亦不應叫人意外。

筆者好友兼星級分析師布洛傑特(HenryBlodget),近日在由他擔任總編輯的商業新聞網「商界圈中人」(BusinessInsider)撰文,立論發人深省,一語中的:「若認為股災必然因為『催化事件』觸發,實應多讀曆史……無論是1929年、1966年、1987年、2000年還是2008年的股災,都沒有『催化事件』這回事……」

「股債六四分」藏風險

一般奉行「股債六四分」(60/40strategy)的投資者自以為投資組合攻守兼備,卻在不知不覺間把九成風險集中於股票,至於股票資產部分則往往超過80%為所在地的股票。

如此一來,美國投資者十之八九都承受著美股莫大的風險,一旦出現像1929年或1987年的股災,損失之慘重甚至可能影響終身。

在上述兩次股災,或2000年及2006年大跌市之前,此等事件根本無法想象。

鑒於一般投資者完全缺乏分散風險意識,且容筆者花少許筆墨探討金融市場中一個自相矛盾的現象。

筆者上周到加拿大出席了三場特許金融分析師(CFA)學會經濟預測晚宴,席間講者大多預期環球利率將大幅攀升,尤以美國債市為然,但他們都異口同聲看好後市。

【圖1】所示,盡管10年期債券孳息近日趨升,但以曆史水平而言仍屬偏低,以致存戶繼續受罪之餘,相關股市估值仍告扭曲。

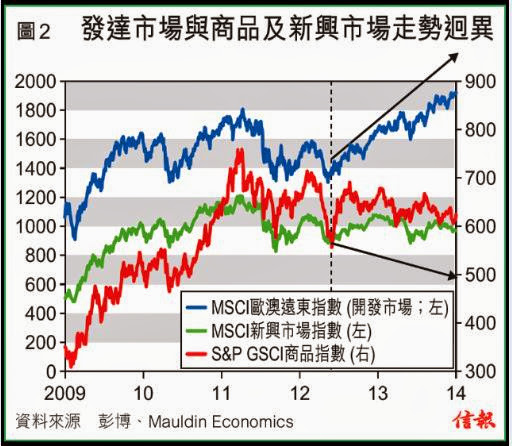

盡管在低息環境驅使下,投資者紛紛投向美國及其他發達市場,以期爭取更高回報,但從商品及新興市場的表現可見,環球經濟或已出現放緩跡象。

事實上,關於今年環球經濟增長的種種預測,大多建基於發達市場複蘇步伐加快這個重要假設【圖2】。

投資者現時心中的一大疑問,在於發達國家股市的漲幅,多大程度是拜央行擴大資產負債表所賜?央行施行量化寬松未能刺激物價通脹,但可會反而刺激資產價格通脹?

筆者「跳出思維定式」專欄上周引用研究公司Weldon Financial創辦人兼行政總裁韋爾登(GregWeldon)的鴻文,其中有關通脹問題的分析精辟透徹,實在不容錯過。

韋爾登在文中指出,正當聯儲局持有的美國國庫券與日俱增之際,海外持有量卻停滯不前。

世界各地央行雖不至於積極減持國庫券,但卻擺明車馬甚或以行動證明,進一步增持國庫券的意欲已經消失。

韋爾登在文中有此一問:「隨著聯儲局著手減少買債,今年陸續推出市場的近4萬億美元國庫券到底由誰來承接?」其中絕大部分舊債當然會自動轉換成新債,但視乎奧巴馬醫療改革措施將帶來多少額外支出,當局至低限度還須籌集5000億美元新資金。

依韋爾登之見,利率自然亦會趨升;市場中人幾乎都同意有關觀點。

通脹疲弱利率難大升

問題是利率與通脹的關系往往亦步亦趨,不可分割。

雖則量度通脹難免涉及主觀成分,但在各國央行傾力向經濟體系注入流動性之下,當前通脹指標卻幾乎都無一例外地處於異常低位。

我們正身處於通縮加上去杠杆化的環境,通脹前景本來就看低一線。

換一個角度,全拜央行大舉印鈔所賜,當前經濟才出現些微通脹。

根據聯儲局參考的通脹模型,美國當前的通脹率實際上是零【圖3】。

利率若要在現水平顯著攀升,要不通脹升溫步伐加快,要不通脹與利率的正常關系從此斷裂。

部分分析師所以認為長期利率趨勢走低的機會較大,原因之一正在於此。

除非能源價格基於某些原因急升,否則通脹將持續低企。

依筆者之見,疲弱通脹將壓抑利率的升勢,意味著收益率將持續偏低,以至投資者將一如過去數年一樣,在金融市場追息逐利,爭取收益亦將繼續成為支配大市走勢的最重要因素。

如此一來,信貸息差將進一步收窄,盡管未至於打破曆史水平的地步。

年內第三次大調整?

綜合上述種種因素,股市長線趨勢應可看升,但今年內必先經曆回調整固。

大市如今是否正處於這個階段?可能性不容抹煞。

筆者30年前得恩師指點,學曉了一條投資法則:「市場先生」虐人成癖,狠毒之極,想盡辦法讓最大量的投資者承受最大程度的痛苦。

以當前市況為例,大市或出現數次實質調整,而每次調整結束後又再創新高,最終當所有投資者都按捺不住,為著買少見少的收益而冒險入市,大市就會出現驚天動地的跌市。

猶記得14年前,筆者為文警告長期熊市已近在眼前,並指出大市必須經曆三次重大調整,估值才能回落至低水平。

當前長期熊市已出現兩次大調整,筆者認為「市場先生」正為第三次大調整推波助瀾。

屆時,世界各地股市將全線下挫,長期牛市亦指日可待。

至於現階段,假如投資者想在不同市場中尋找機會,則應放眼美國以外的地區,留意估值相對偏低的市場。

須知道真正熊市一旦重臨,所有市場都難免一跌,但個別市場的跌幅會比其他市場小。

總之分散投資及對沖至關重要。

投資者既要密切注視歐洲銀行壓力測試,又要留意中國如何處理日益嚴重的銀行危機,亦得關注法國政府應對財赤的行動及市場的相關反應。

但最重要的是,投資者必須緊盯聯儲局「收水」行動,會否對新興市場及美國利率帶來沖擊,進而觸發翻江倒海的市場反應。

我們目前正身處於全然陌生的境地,像聯儲局一樣掌控世界儲備貨幣的央行,向銀行體系注入數萬億美元流動性,思前想後之下又決定「收水」,實屬史無前例。

聯儲局公開市場委員會(FOMC)儼如外科醫生,以未經臨床驗證的方法為經濟開刀,甚至沒用上麻醉藥鎮痛。

聯儲局政策轉向之下,至低限度將加劇環球市場的波動。

說到底,筆者十分認同吾友亨特(Ben Hunt)的見解。

亨特是EpsilonTheory網站的主筆,對於減少買債之下圍繞聯儲局的「故事」(narrative)會否變質大表關注。

美國得以步出大衰退,經濟狀況漸見起色,很大程度被視為聯儲局的功勞。

假如亨特口中的「聯儲局故事」改寫了,將帶來什麼後果?亨特日前給筆者傳來短箋,提出以下觀點:

「二十多年來,新興市場的增長故事頭頭是道,貫徹始終;『新興市場』這個標簽既有實質含義,亦有普遍認受性。

但時至今日,新興市場的增長故事已大為褪色。

今天最為市場信服的故事,是聯儲局大量提供廉宜資金之下,無論環球經濟以至新興市場均受惠。

今天市場關心的故事,不過是新興市場在聯儲局貨幣政策之下,成為杠杆式受惠者還是受害者而已,跟其他市場並無二致。

「筆者要探討的並非新興市場經濟增長能否符合預期,或個別新興國家的貨幣將承受多大壓力。

筆者要提出的問題是,解釋新興市場增長與幣值走勢的『緣何』(why)是否改變了。

投資者最信奉的炒作故事,正是解釋某市場潛力所在的『緣何』,它既道出了不同經濟因素板塊的推擠互動,亦為投資活動提供土壤養分。

假如『緣何』備受質疑,就會觸發小地震,這正是新興市場當前的寫照。

假如『緣何』改變了,就會釀成大地震。

「此等大地震一旦發生,哪些投資項目將受到考驗?假如此等大難臨頭,閣下最好別持有日圓短倉;也不要持有任何前景系於經濟增長或世界景氣的長倉資產,如能源及商品。

切忌股票持倉比重偏高或債券比重偏低,更不要押重注於歐洲。

筆者敢打賭,上述列舉例子中必定包括大部分投資者一、兩項心頭好。

投資者為求避開新興市場而轉投美股,但其實標普成分股企業的盈利主要靠美國以外市場的收入帶動,投資者實避無可避。

以為押注美國大市值收息股,就能幸免於中國、巴西及土耳其等地的風浪,亦只是一廂情願。

筆者提出以上問題,並非鼓勵大家沽清所有投資,然後躲得遠遠,而是提醒大家面對風險要時刻保持警惕。

」

亨特描畫的正是下一波大熊市之下可能出現的景象,但幾乎所有人都認為這不會在今年內出現。

其他人憂心忡忡時自己會否也顯得忐忑不安?當其他人看來毫無危機意識時,是否更值得憂心?隨著世界各地股市的估值拾級而上,投資者非但不應放下戒備,反而應加倍小心。

John Mauldin - 牛眼投資法始創人 舊文