羅家聰:四大央行皆收手量寬還待最後頭

聯儲局會後決定「有OT、無QE」,為市場預期之下限。比較過去兩份會後聲明,今次無論在經濟或通脹上均見轉淡。聲明近尾還新增一句委員isprepared to take further action,以促進sustained improvement in labormarketconditions。經濟轉差是有目共睹的,緣何今年4、5月間歐債爆到亂七八糟,當局不趁OT到期而改QE呢?照過往經驗,剛說延續OT半年,不似會在年底前,甚或下一、兩次會議便即轉QE。背後有何原因?

核心通脹成關鍵

常言道「聽其言不如觀其行」。看看聯儲局的資產規模【圖1】,即見其實早自去年7月中,當局已開始「收手」。去年9月下旬推的OT,根本沒有新增資金注入銀行體系;而去年中「收手」的一刻,正是美國核心通脹急升之際。盡管近月油價在環球risk-off下大跌令整體通脹回落,但核心通脹未見跟隨,依然「超標」。這可是無QE的主因。

誠然,不只美國,歐洲也見「收手」。歐洲央行在去年底、2月底的兩輪LTRO後,核心通脹並無因歐債危機而怎回落,而歐洲央行資產水平亦自3月起停下來【圖2】。至於英國,雖然核心通脹「大幅回落」,但仍在2%以上,整體通脹更冠絕G7貨幣體。雖然踏入5月全球跌市,不過,英倫銀行亦自5月初起停止擴大央行資產規模【圖3】。

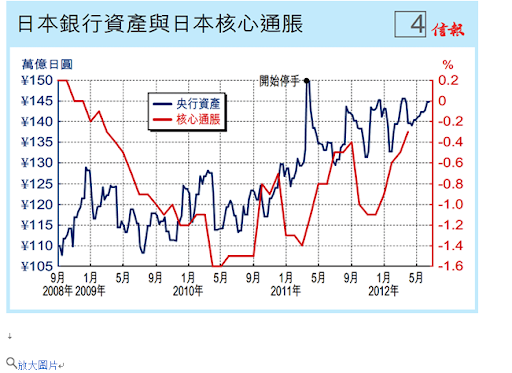

那邊廂的歐美個個「收手」,這邊廂的日本,其實一樣在通脹壓力下早也「收手」。即使以核心項目計日本三年以來從未通脹,但物價變化的方向卻與央行資產息息相關【圖4】。

綜觀四圖,其實四地的核心通脹均多少與央行資產成正比,而此象在2010年初起尤其明顯。印銀紙而未見通脹,只因資產價格(尤其是樓價與及衍生工具價格)去杠杆使貨幣乘數效應以至貨幣流速遽減,從而制造一時間的通縮,即V跌大於M升;不過,隨著樓市早已低迷、衍生市場早已沉寂,杠杆去無可去下,M升必將蓋過V跌。

歐美樓市、衍生市場實在早於2008年大跌,時至今日這些巨型杠杆已去剩無幾。即使現在出事的債市,本質上不屬大型杠杆,縱再「去」的也是歐洲銀行體系的信貸。鑒諸貨幣政策效應滯後一、兩年(2007至2009年零息、QE,2009至2010升市、複蘇)而言,照理推算,四大央行2011年發力催穀的效應將在今、明兩年見功。

長債息差不騙人

果如是者,一如2007年底至2008年中之衰退初期但物價滯後的「滯脹」現象,絕對有可能重現。央行若在選舉前後制造滯脹,而期間被迫強行寬松,結果只會通脹失控、後患無窮。

美歐英日四大爛幣之所以未敢放肆鬥印,除了考慮到「幣貶物漲」的本有現象外,顯然還有對手威脅這個新的因素。沒有選擇固然無可奈何,但若有新的貨幣加入戰團,如人民幣般蠢蠢欲動,則不同了。只要有一只大幣不爛,這「鬥印」遊戲便難玩下去。由此說來,四大央行突然「收手」應是經過大腦,而齊齊「收手」則是傾過的共識。

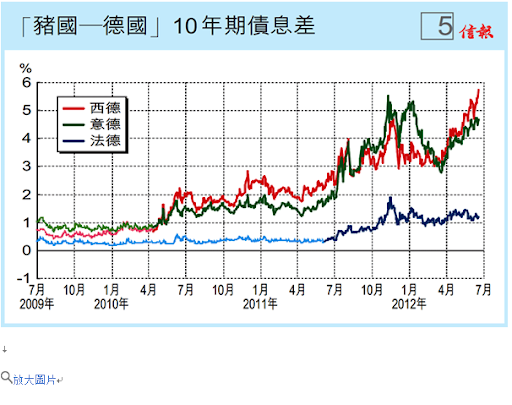

要知貨幣的通脹壓力、幣值前景,長息是最騙不到人的數據。歐羅區雖有17國,但17國長息各異,則反映著她們是否適合用同一貨幣。所謂物以類聚,高息歸爛幣,低息歸好幣,長遠發展必如此。

先看看豬國吧,不計沒救的希臘及沒發新債的愛爾蘭,從餘下三豬的10年債息比德國10年債息高出的息差所見,其實兩年前(2010年4月)已有資金結構性從西、意流到德國,而一年前(2011年7月)更自法國流走【圖5】。債市資金結構性轉移的背後,自是反映流走國始現債務危機;息差愈大,危機愈大。

豬國資金逃到德國,毫不出奇,但德國本身的債務比率亦不低,又有否資金流走?不妨比較德國與周邊國家的長息。德國與芬蘭、荷蘭及奧地利等同用歐羅的息差而言,是負數的,理論上講,後三者仍有資金淨流進德國,不過,從近半年以來息差收窄所見,這淨流有減慢跡象,而驅使息差收窄的是德國有倒流至這三國的壓力(pressure)──反向力已出現,只差實淨流向未逆轉而已。而這反向力,對奧地利尤為明顯【圖6】。

德國資金亦外流

若將德國較諸非用歐羅的北歐三國,則見這股從德國流走的壓力曾在去年出現過。今年4月至今,德國已有資金流走壓力,到丹麥、到瑞典,以至近月到挪威【圖7】。但要留意,不同貨幣的息差,是正是負未必反映資金流向,有可能是彙率升跌的結果。

至於較諸主流貨幣國的息差,如圖所見,自2010年第二季至2011年底的年半間,德國資金已見流到美國、英國及瑞士的壓力;而今年4月起,這種壓力再現【圖8】。

從上述過去一、兩年的「長錢」部署所見,盡管德國暫仍是歐羅區的資金避難所,但已隱約看到逃往周遭非歐羅國以至美國的跡象。而這種流,在歐羅一天仍未散檔前,難成氣候;但到他朝歐羅真有解散危機時,這種流或會一發不可收拾,歐羅亦可能因這「自我實現」(self-fulfilling)的信心危機下加速瓦解。

固然,屆時央行或會連手幹預,只不過當這股流是足夠大時,恐怕央行連手還是不敵市場力量,即使幹預也幹預不來,最終唯有讓步至讓資金「有秩序」流走、讓歐羅「有秩序」暴跌,甚至「有秩序」瓦解。

要促成這個局面,一定是歐羅區內有核心國家──所指的當然是西班牙、意大利,出現一發不可收拾的危機。去年敝欄已經發現,當債息結構性地偏離5厘、7厘水平後,必將失控上升,原因簡單,國家資產由國民收入(GDP)所累積而成,故國家資產增幅長線與經濟增幅掛鉤,假使經濟增幅結構性地低於債務增幅,該國便陷入長線資不抵債(insolvent)而非短線周轉不靈(illiquid)的局面,即「長線也計唔掂數」。

歐洲而言,長線(而非一、兩季)經濟增長多不逾5%(實是1%、2%),一旦債息偏離這水平太遠(死線不定,但卻有的),市場自會預期違約,債市出現惡性拋售,而債息亦失控上升。

美元需求必大增

一個月前,敝欄曾刊希臘與西班牙10年期債息拼圖一幀,今更新並重刊【圖9】。觀圖所見,更新數據後並無走樣,縱近日西班牙10年期債息「大幅回至」6.5厘水平,亦在預期之內,因當年的希臘10年期債息也是在5厘、7厘水平浮遊了好一段日子過後,才踩上一級至10厘上下再浮一輪,浮呀浮,浮到30厘才正式違約。故曰還可拖一會。

再拖一、兩年待歐羅將散,美元需求定必大增。屆時才推QE3狂印,還未遲呢。

一名經人 - 羅家聰 舊文