羅家聰:文獻一致甚罕見日債危機必重現

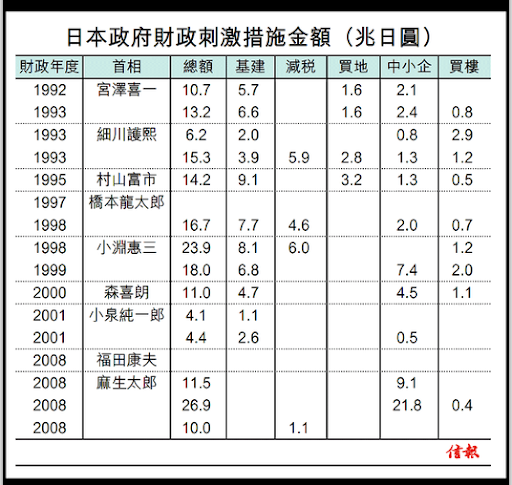

日本今天債台高築,一如眾歐豬國,都是經濟衰的結果。1990年經濟泡沫爆破前,政府收、支在四分一世紀以來同步增長,財政平衡;打後的廿年收入愈減、開支愈增,日府以發債填補這差額【圖1】。這滾債的廿年其實又分三段時期:在整個1990年代,連串財政刺激措施大增政府開支;及後至2008年,政府開支受控;2009年起又再升。

伊藤隆敏(參考1,上文曾引)指出,政府收入當中,消費稅收廿年來均穩定,反而住戶入息及企業利得兩個本來大的稅收卻持續跌,當中以企業稅收較為周期敏感,海嘯後大跌【圖2】。開支方面,最大一瓣為社會保障,多年持續上升,海嘯後加快;而第二大已是債務利息開支,過去十年來零息未變下仍見升勢,教人擔憂【圖3】。

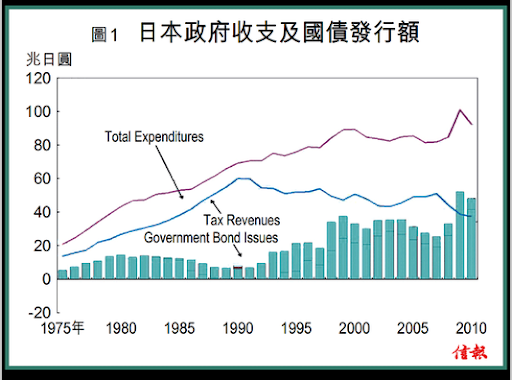

這些開支,到底具體是花在哪里呢?伊藤隆敏表列過去廿年來財政刺激措施,是文獻里鮮見的【表】。如上所指,大額開支都在1990年代,都以基建為主。海嘯後,開支不再大白象了,隨著企業生意難做(稅收大跌),政府開支已轉為集中幫中小企。

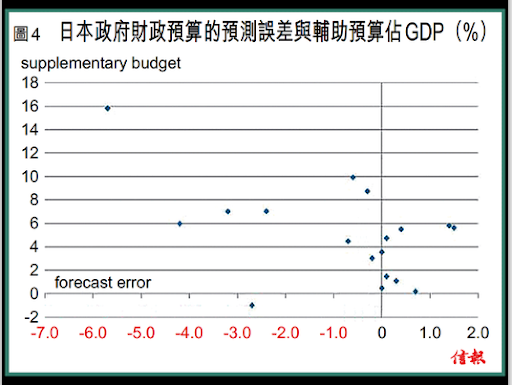

日本持久奉行凱恩斯式的反周期政策,以致債務累累,而這個假說是可測試的。如果日本經濟增長最終將差於原來的官方預測的話,政府在財政年度中途增加的開支,是會反映在輔助預算(supplementarybudget)當中的。是故日本的凱恩斯政策是會見諸「經濟愈是差於預測,輔助預算開支愈大」這一命題。實證顯示,果然如此【圖4】。

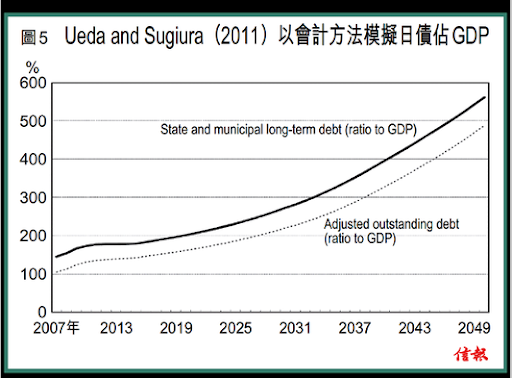

濫用凱恩斯政策,理論上債務不能持續。日本財務省政策研究所參照了歐洲委員會(EuropeanCommission)研究豬國債務可持續性的做法,即基於對各經濟數據的預測來算出所需收支,是為會計法(accountingmethodology,參考2)。內閣府有官方預測,以之推算出的省、市長期債務占GDP比例將發散式上升,顯然是不可持續【圖5】。

內閣府另有大型計量經濟模型(Economic and FiscalModel)。研究員以此模擬未來十餘年的債務比例,結論卻是中期(2017年前)受控,盡管之後難講【圖6】。不過,這個「官方模型」不知什麼葫蘆賣什麼藥,加上官方預測從來傾向樂觀(重溫圖5),其預測之2011至14年比例橫行似未足信:財政部對2012年的最新預測已顯著上升。

債務至少升至2075年

差不多同時間,另有三研究員以1980至2010年的季度數據看持續性(參考3)。其結果有兩部分,首先在既定的開支預測下,算出稅率最少要幾高才能穩定債務比例。答案是政府收入要占GDP達四成或以上(目前33%),債務比例才能穩定。第二部分,是在容許可能出現兩種情況──債務中期受控vs債務一直失控──下作分析。

結果兩種情況下當債務比例上升,財政收支均未能虧轉盈,換言之,債務將發散升下去。他們模擬了即使在稅率極高下的淨債占GDP,如圖所見至少升至2075年【圖7】。

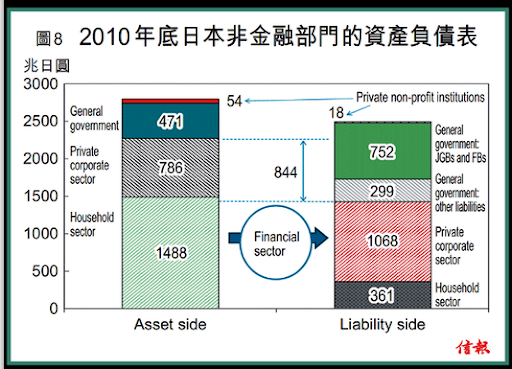

上周引過Tokuoka在2010年的研究,翌年他與國基會經濟師WaikeiLam又有新猶(參考4)。非金融部門的資產比負債多844兆日圓【圖8,(786+1488)-(1068+361)】,以2010年底日債「僅」752兆,表面上「夠?有餘」。然而,問題並不是這樣簡單。

日本民間(住戶)的金融盈餘(財富)占GDP自2008年起便重返低位【圖9】,市跌令證券價值下跌固然是原因之一,人口老化是另一主因,致使存款增長無以為繼。至於私企的金融盈餘雖則近年上升【圖10】,但來自存貸差增長的部分一樣無以為繼。

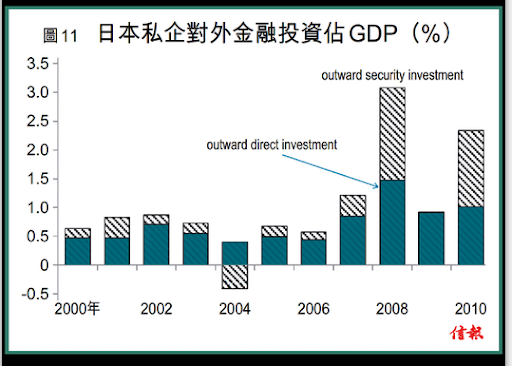

研究員的回歸分析顯示,住戶存款及私企存貸差放慢,能解釋銀行減持國債,而這與海嘯無關。結果顯示,私企盈餘占GDP每跌4%,銀行持債占GDP減1%至3%,盡管減持國債未必導致債息上升。另一憂慮是私企增加對外投資,結果或是減持國債。數據所見,2008及2010這兩年是較顯著的【圖11】。此現象似會因圓彙貶值而加劇。

私企或減持國債

研究員模擬所見,債息若自2011至16年間內升100基點(1厘),債務已難持續【圖12,紅虛線】,除非主要財政收支占GDP在2010至20年間改善一成(藍線)。

最新一篇也由伊藤隆敏及Hoshi操刀,去年8月發表(參考5)。他們也作模擬,指即使九成半債由本土持有,但當國債總額多於私人市場的金融資產(資不抵債)時,債息將會突然抽升。仿真結果顯示,若無大刀闊斧的財政改革,情況將於十年內出現;而且只要市場「預期」政府沒有大刀闊斧的打算,債息可在資不抵債出現前已抽升。

須知預期這話兒,若不符合基本因素,是可隨時逆轉的。等的,只是一個借口。

參考:1. Takatoshi Ito (2011), "Sustainability of JapaneseSovereign Debt," in Takatoshi Ito and Friska Parulian (eds.)Assessment on the Impact of Stimulus, Fiscal Transparency andFiscal Risk, Ch.2, May.

2. Junji Ueda and Tatsuya Sugiura (2011), "Simulation Analysisof Japan"s Fiscal Sustainability," Public Policy Review 7 (2),Jul.

3. Takero Doi, Takeo Hoshi, and Tatsuyoshi Okimoto (2011),"Japanese Government Debt and Sustainability of Fiscal Policy,"NBER Working Paper 17305, Aug.

4. Waikei Raphael Lam and Kiichi Tokuoka (2011), "Assessing theRisks to the Japanese Government Bond (JGB) Market," IMF WorkingPaper 11/292, Dec.

5. Takeo Hoshi and Takatoshi Ito (2012), "Defying Gravity: HowLong Will Japanese Government Bond Prices Remain High?" NBERWorking Paper 18287, Aug.

一名經人 - 羅家聰 舊文