一名經人 - 羅家聰 2012年10月19日

羅家聰:經合樓巿趨同步信貸是重要因素

(2012-10-19 10:25:26)

轉載▼

國基會繼8月份發表過環球樓市周期點算結果後,其兩研究員聯同另外兩名學者,在9月再發表全球樓市上落之同步化與決定性因素,不過是次刊於NBER(見參考)。今期也抄錄部分結果;不過留意,其手法是將全球樓價整合統計,而並非作個別點算。另外,其賣點亦不在數據,焦點反而在全球樓價整體而言與其他經濟環節的關系。

四人用經合組織18國現成數據,包括季度樓價、股價、GDP、信貸、長短利率,由1971年首季至2011年三季。這18樓市總值占全球GDP逾六成,數據樣本算是大。為看全球一體化對樓市的影響,四人以1984年底為轉折點,之前的稱「一體化前期」,之後的稱「一體化期」;其論據是後一段時期全球貿易量大增。這不失為一簡單定義。

整合多國數據上,有蹺妙的:若將各國樓價加權,一有單位問題,二有偏離分子。尤其後者,往往會使綜合數字在走勢上顯得不倫不類。反之若國家夠多,點算升或跌的國家比例反為更妙。

以此方法計算樓價跌與GDP跌(衰退)的國家比例,如圖所見,全球樓價在過去四十年來跌過四次【圖1,紅虛線】,與上星期的「三升一跌兩橫行」稍有出入,原因有三。第一,這里計名義,上周計實質。第二,今次18國,上周55。第三,1990年代中前的樓價下跌國家比例並非壓倒過半,大概對應上周的「兩橫行」。

樓價愈跌衰退愈長

從圖亦見,樓價上落與經濟上落是有關的。那末全球樓價又受什麼環球因素影響?研究員將全球樓價、股價、信貸及GDP四個數據,各取同一首個主成分(commonfirst principalcomponent)為環球因素,再計其增長率【圖2】。影響全球樓價的環球因素,與影響全球股市或影響全球GDP的均不太相同,但與影響全球信貸的卻是頗為一致。

上回提到「全球樓市四十年周期波幅皆在變」;當中各國周期愈趨同化。於此,今文的研究有相同發現。將18國樓價逐對計相關系數,共153個組合

(18C2),再將這153個系數分一體化前、後畫分布圖,其實肉眼也見一體化下的分布有所右移【圖3】。換言之,相關系數趨大,即樓價也趨一體化。他們也用較嚴謹的Kolmogorov-Smirnoff測試(K-Stest),檢驗一體化前、後的分布有否統計上的顯著分別,而結論是有的。

剛才看過,樓價與經濟周期相關【圖1】,但怎相關呢?研究員進一步分析數據,得出樓價跌得愈勁,衰退愈長,幅度愈深,衰得愈快(斜率);至於升市,道理一樣;且是全球皆然【表1】。另讀表所見,季數不多、幅度不大,因經合都是先進經濟體。

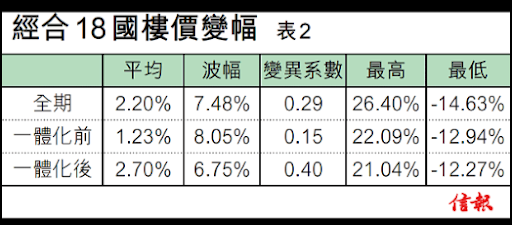

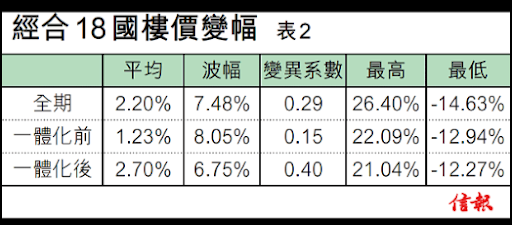

按一體化前後劃分,18國樓價在一體化後的平均升幅(2.7%)比之前的大逾一倍(1.2%),但波幅反而有所降低,使變異系數(coefficientof variation,平均除以波幅)大了一倍以上【表2】。此乃大穩健期(GreatModeration)下大多數據也見到的現象。然而,若計最好及最差的情況,則一體化前、後的分別其實不大,即尾巴風險相若。

至於對應上述【圖2】的計算,18國內各項數據與樓價的關系,則證明在下一直之說:樓市靠經濟(相關系數起碼0.45),息口無(甚)關系(相關系數不逾0.22)【表3】。此外,股價與樓價的關聯度亦較大多人所想為低,相關系數不逾0.16。由此亦可得知,貨幣政策其實對樓市甚具影響,因從樓與信貸的相關系數近0.5可見,只要穀起信貸,就可穀起樓價。

只不過,由減息到幣量增,再由幣量增到信貸加,中間涉及兩步邏輯。惜實證顯示,減息不一定等於幣量增,幣量增更不一定等於信貸加(尤是信貸緊縮),是故坊間以為減息或QE會利樓市,其實未必,還看信貸;何況QE未必等於幣量增。

現進一步看樓價與各項數據在一體化前、後的關系有否分別,樓價是否領先滯後。觀圖所見,與樓價關系最大的還如剛述,是信貸及GDP;股市有關,但很小【圖4】。至於先後,研究員指看不到樓價有多領先(GDP)作用(紅線);反而一體化下以來,信貸較一體化前更領先樓價,約達兩季(綠線);而樓價領先程度稍減(圓較方右)。

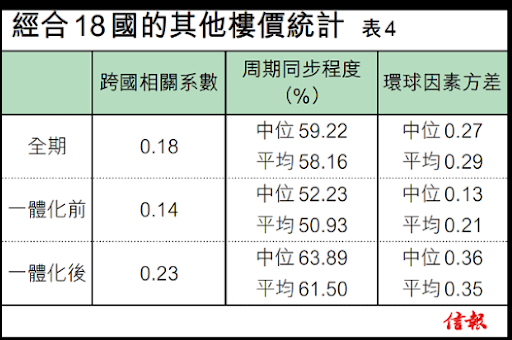

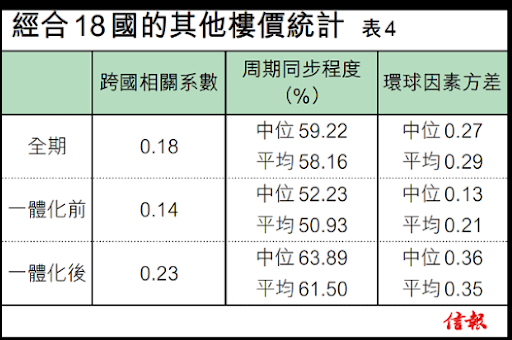

再問的是,貿易一體化後,樓價是否都一體化?計法之一是跨國的樓價相關系數,讀表所見,全期0.18,但一體化後的0.23顯然較一體化前的0.14高,且99%統計可信【表4】。

計法之二則是周期同步程度──即同升共跌的時間比例,以18國中位數計,由一體化前52%升至之後64%,平均值則由51%升至62%。計法之三是環球因素方差(variance),平均值由一體化前的0.21升至之後的0.35,且兩者呈95%統計可信度。

研究員也做了樓價與眾因素的主成分分析(Principal Component Analysis,PCA)。岔開一筆,究竟這與敝欄常報的回歸分析(regression)有何分別?這里借了R-bloggers的四幀圖片,在解釋兩者分別上實在十分易明。所謂的y對x回歸,或以x來解釋y,其實是在x、y數點上fit條線,此線與所有點的垂直距離總和為最短【圖5,左一】。若是掉轉以x對y回歸,則顯然是以最短水平距離總和來fit線(左二)。PCA呢?同是fit線,但卻以「與線垂直」的距離總和來fit(右二),即x與y地位對等。觀圖所見,兩個方法頗為類似,但效果上則x對y回歸(藍線)與PCA(黑線)甚接近(右一)。

環球股價關聯度增

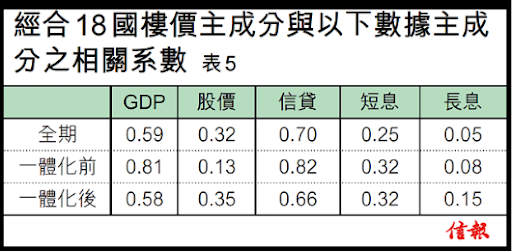

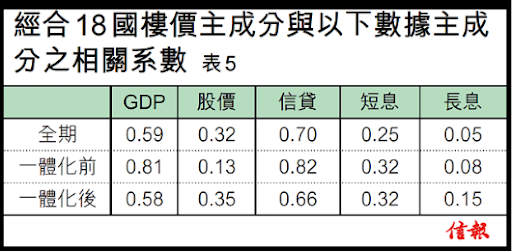

換言之,這里的主成分分析,乃將樓價的環球主成分及一籃子主成分相關聯起來,看看哪些因素最為重要;這與表三相似,但分別在於主成分與主成分的關系【表5】。讀表所見,在環球因素為主成分下,還是信貸與樓價最為相關,其次相關的為GDP,不過較諸一體化前,之後的相關度是跌了而非上升,反而環球股價的關聯度見增加。

讀罷本文,研究員經反複的分析過後,帶出了兩大結論:一、全球樓價愈趨同步;二、坊間以為利率是影響樓價的重要因素,但其實是信貸。利率低企不代表信貸增加,僅有前者而無後者的話,不見得能解釋樓價上升。美中不足的是,樣本僅經合18國。

參考:Hideaki Hirata, M. Ayhan Kose, Christopher Otrok, and Marco E.Terrones

(2012), ’Global House Price Fluctuations: Synchronizationand Determinants,’ NBER Working Paper No. 18362,September.

一名經人 - 羅家聰 舊文

一名經人 - 羅家聰 舊文

電郵

電郵 列印

列印 獨立觀看字體

獨立觀看字體