財金解碼本報記者 - 港股續弱勢 美減息在望 吼收息股 穩中 求勝|財金解碼

臨近年底,港股走勢仍低處未算低,恒指上周一曾插穿16000關,低見15972點,再創年內新低。大市於破底後雖未有再度下探,於上周四及五更一度抽高,但其後後勁不繼,最終收市升幅明顯收窄,反映港股暫時仍然

欠缺突破動力,尚未擺脫震盪尋底格局。港股市況弱勢持續兼欠缺催化,策略上宜穩中求勝,加上明年息口或掉頭向下,因此宜將資金轉投收息股。其中公用股受惠減息憧憬及基本面好轉近期受捧,可考慮搭乘資金順風車;電訊及銀行股亦一向派息穩健,不妨吼位部署。記者 蘇子進

就下半年部署,預期年內具炒作主題的車股、科網股及中特估概念股仍會獲資金關注,可考慮續搭乘資金順風車,而當中中特估板塊息率高企,亦有助於不確定性仍高的市況中抵禦風險。

法巴指港股非結構性疲弱

總結港股於上半年呈先高後低,恒指於6月最後一個交易日收報18916點,期內累跌865點;走勢上於1月底見高位22700點後反覆尋底,於5月31日更見年內低位18044點,高低波幅4656點,近日技術上則受制20天線(19295)。基於市況偏弱,市場對港股今年餘下時間的看法審慎,普遍認為除非中央出台大型刺激措施,否則港股後市暫未宜樂觀。各大行中,以法巴的展望較為正面,指出港股表現跑輸其他亞洲市場,主要是投資者信心問題,並非面對結構性疲弱;料待7至8月中央政治局會議後,內地宣布較完整的刺激措施,釋出支持經濟信號,將大大提振投資者信心,港股有機會在下半年大幅反彈。

相對地,渣打指若內地沒有重大刺激措施出台,恒指會於18000至20000點徘徊;若對政策預期提升,有望升穿20000關,但於21000點有較大阻力。另若7月底的政治局會議的政策力度足夠,恒指有望高見23000點。至於花旗更因應內地經濟重啟後復甦步伐較慢,將今年底恒指目標由原先24000點下調至22000點。

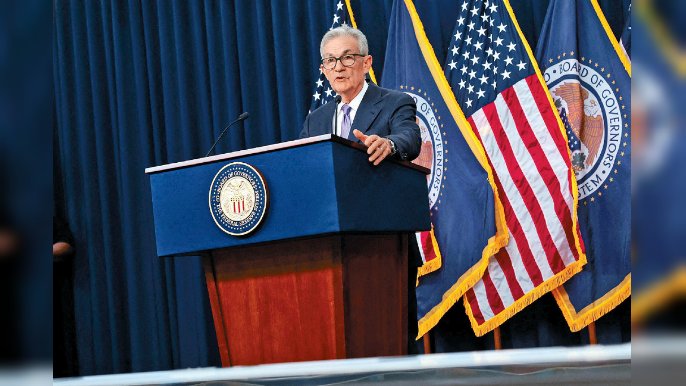

本日為下半年首個交易日,對於港股於偏淡氣氛中開局,駿達資產管理投資策略總監熊麗萍表示,現市況下較難作積極部署,因港股變數仍多,建議審慎。首先,要觀望聯儲局是否再加息兩次後結束加息,因若美息見頂令美匯回軟,將有利人民幣回穩。內地方面,則要關注提振經濟措施是否出台及政策力度,以及消費及企業信心有否回升。另地緣局勢上,中美關係及俄烏戰事發展仍未清晰,同為需要觀望的重要因素。

熊麗萍續說,恒指現估值便宜及息率吸引,惟主要面對資金問題,提出要待人民幣轉強,吸引資金從美元回流方可利好港股。現市況不確定性偏高下,她估算恒指下半年或下試17000點,若向上望則因估值吸引而定目標於23000點。

分析:下半年展望趨保守

iFAST Global Markets副總裁溫鋼城對港股下半年展望亦傾向保守,表示目前港股僅約4700點的波幅仍偏低,故料恒指跌穿近期支持18044點的機會較大。若從市盈率角度看,去年10月恒指低見14597點的市盈率約8倍,若恒指再從現約9倍的市盈率調整至約8倍推算,指數則相應會見16800點。他又稱,港股後市要注視內地出台的刺激政策能否有效提振市場信心。不過,溫鋼城對國家於貨幣政策上的刺激力度期望不大,因內地與外圍息差較大下難以加強寬鬆行動,故要觀望財政政策上新領導層將再有何舉措,以應對目前民眾信心不足,及改善減薪裁員潮下消費力偏弱及青年失業率高企。若政策效果正面,恒指下半年或可上試23000點,甚至25000關。

配置策略上,熊麗萍指由於港股表現跑輸,故於大市中只可揀選個別板塊。當中可跟進新能源車股,首選龍頭比亞迪(1211),建議部署中線;至於「造車新勢力」仍波動較大及銷售表現反覆,指出當中理想(2015)可考慮短線炒上落;反而提出於業內不妨冷敲廣汽(2238)。她表示,廣汽5月新能源車銷量約5萬輛,於行業中排名第二,更優於「新勢力」的約1萬輛。此外,廣汽於技術上具研發自動駕駛的優勢,及具高息及低估值作賣點,可候4元吸納。

此外,熊麗萍及溫鋼城同樣籲投資者下半年可留意中特估概念及科網股。熊麗萍說,美息見頂令債息回升,但中特估概念股普遍息率具6至8厘,受影響相對較低。溫鋼城亦看重中特估板塊的高息防守力,提出中石化(386)已挨近超賣,可於4至4.1元分段吸納看中短線。另內銀股集中於本月初派息,亦可作吸納,板塊中推薦農行(1288),建議於2.95元買入,目標看3.3元,止蝕定於2.7及2.3元。另較熱門的中移動(941)則為穩定之選,可吼59.5元吸納。

其他熱門板塊中,熊麗萍指科網股中阿里(9988)近期消息正面,人事布局及發展方向漸見清晰;百度(9888)則中長線受惠AI發展。溫鋼城於科網板塊中則看好騰訊(700)於表現穩陣,至於美團(3690)則可短炒波幅。

長建派息表現穩陣

長江基建(1038)踏入本月持續上探,上周更在多重利好下衝高兼破位,一口氣突破250天線(40.99元),上周五更踏上6個月高43.4元,主要受美國預期減息,利好資金流入公用股,以及該股與同系企業重組以精簡英國列車租賃業務所推動。再者,港股走勢仍弱不禁風,長建派息表現穩建,今年中期雖少賺約4%,但中期息仍由70仙升至71仙,實為市況疲弱下的穩陣之選。

大和指出,中港宏觀經濟不明朗下,中港業務不多的長建可為合適的避風港,並指長建旗下公司持有香港受規管的公用事業,回報穩定,與樓市下行周期關係不大,加上集團擁有充裕現金流以支持增加派息,認為對投資者屬好選擇。此外,自2020年以來疫情相關開支、弱英鎊及英國高通脹均對長建造成困擾,令公司盈利受壓,惟相關問題有望於2024年逆轉,料長建盈利能力有望提升,將目標價升至52元,評級維持「買入」。

香港電訊宜分注吸

香港電訊(6823)本月升勢明顯,月初至今累漲11.88%,表現大幅跑贏大市。技術上,該股經一輪急升至超買水平後,上周升抵250天線(9.36元)見初步阻力,加上上周四抽高下出現上升裂口,後市不排除會先作調整以回補裂口。不過,香港電訊作為港股中主要收息股,即使股價衝高後調整,相信亦無減其高息的吸引力,預期在聯儲局將會減息令收息股吸引力提升下,香港電訊於現水平部署分注吸納,料可助投資者財息兼收。

大摩報告稱,由於市場憧憬美國潛在進入減息周期,市場情緒料將有所改善,致香港電訊出現重評利好。該行指,香港電訊今年股價受壓,股息率已由年初的7%升至11月的約9.5%歷史高位,而公司穩健的基本面正在進一步改善,加上料今明兩年集團經調整資金流將表現穩健,股息增長率料達到3%及4.8%,重申「增持」評級,目標價維持10.5元。

中電信加強AI布局

中資電訊板塊於今年第四季起見顯著調整,但中國電信(728)於11月起築起雙底走勢後逐步收復失地,踏入本月大致於3.5元附近反覆整固。今年第三季,集團盈收表現理想,期內純利按年升11.1%至69億元(人民幣,下同);收入按年升4.2%至1236億元,其中服務收入按年升6.1%至1138億元,服務收入增長復甦,主要受移動和固網增長所帶動,反映業務表現持續穩建。估值上,中電信目前預測市盈率不足10倍,股息率逾6厘,加上其於AI及雲領域加強布局,料有利提升盈利能力,可吼位逐步收集。

近日,內媒報道指中電信斥5億元設科技公司,主要從事AI軟件開發等業務,反映集團於相關領域持續積極探索。此外,集團在數碼化及雲業務等方面的發展不斷提速,旗下天翼雲在國內電訊運營市場中一直保持領先地位,今年上半年收入459億元,佔服務收入升至19.4%,按年增6.7個百分點。展望在天翼雲的強勁基礎上,中電信在數碼科技生態的收入有望持續增長,有利估值上升。

滙控重新築起升軌

滙豐控股(005)於公布第三季業績前在獲利盤湧現下走弱,其後在第三季業績好壞參半下再受壓,但至250天線(58.14元)見支持,並經上月整固後,於12月重新築起升軌。聯儲局明言於上周的議息會議上討論減息,或不利滙控息差收入,惟預期明年步入減息期初段,下調幅度亦未必會不大,況且滙控已恢復派季息,在利率下調或更具吸引力,可部署逢回吸。

大摩報告提到,由於息口即將回落及內地經濟增長放緩,導致市場對銀行股的股本回報率(ROE)的可持續性持懷疑。不過,該行認為投資者過度憂慮,提出若美國將息率降低至2.5厘,對銀行的影響會更顯著,但目前大部份銀行的ROE仍於高位徘徊,同時逾6厘的股息率為股價帶來支持,又指出滙控及渣打(2888)的回購行動亦有助每股盈利增長,以及有形資本回報率表現,於銀行股中首選滙控,維持「增持」評級,目標價由72.9元升至78.4元。

領展再跌風險不大

領展(823)股價近日重返3個月高,上周五更突破150天線(41.15元),股息率仍逾6厘,現水平吸納除具高防守性外,在預期即將步入減息周期下,領展的高收益率亦具一定吸引力。該股走勢上於11月見觸底回升,預期再跌風險不大,後市或可配合兩地經濟及消費市道逐步回穩而進一步反彈,可先行適注吸納,若見突破再追入。

上月底,領展旗下廣州天河領展廣場完成資產增值工程,反映集團對內地市場的投入。美銀認為,廣州天河領展廣場、深圳中心城資產提升,應使其全財年內地續租租金調整重返中性水平,加上認為領展2024財年每股分派前景良好,及估值具吸引力,預將受惠於美息走低,重申「買入」評級及目標價47元。

財金解碼 本報記者

長建派息表現穩陣

長建派息表現穩陣 領展再跌風險不大

領展再跌風險不大 財金解碼 - 記者 舊文

本文作轉載及備份之用 來源 source: http://www.stheadline.com