羅家聰:減息微效仍去減狂印奏效仍無膽

歐洲央行昨晚議息。一個息口水平,定得怎對也好,總難滿足十七個國家的願望。慕尼黑大學三名學者最近發表的研究提出有趣一問(參考1):假使歐羅區從無成立,過去十幾年來這十七國的央行繼續決策、各自沿用舊幣,究竟其政策利率是怎樣的呢?

固然,要假設這些央行「行為正常」──遵守泰勒法則(Taylor rule)最正路了,因這取決於通脹及產出缺口(output gap)。原始的泰勒法則假設這兩因素系數(權重)為1.5及0.5,但無人能夠保證這是否最佳法則。

學界認為,西德央行(Bundesbank)最成功平衡通脹及增長的日子是1979Q3至1989Q4。

故研究員以這段時期的西德利率、通脹及產出缺口作回歸分析,先得「最佳權重」為1.20及0.59,再以這些系數的法則,供十七國套入過去十幾年的通脹及產出缺口來算出「假使從無歐羅區下的政策利率」。

低利率政策不合理

如圖所見,不少國家尤豬國、東歐的應有利率【圖1,紅線】比實際(藍線)高;譬如與德國彙率掛鉤的愛沙尼亞,海嘯前資金湧入下的合理利率應近30厘,資金走後,利率應達-10厘。

不過,這些國家包括愛爾蘭、希臘、西班牙、塞浦路斯以至比利時、斯洛伐克甚至盧森堡,在海嘯前的實際利率均長期低於應有水平,自然醞釀資產泡沫;及至海嘯以後,若幹國家包括五豬的最佳政策理應是名義負利率,實際上當然無可能。

假使她們能進一步寬松如狂印銀紙使本幣貶值,理論上是可達與負利率相約的效果。

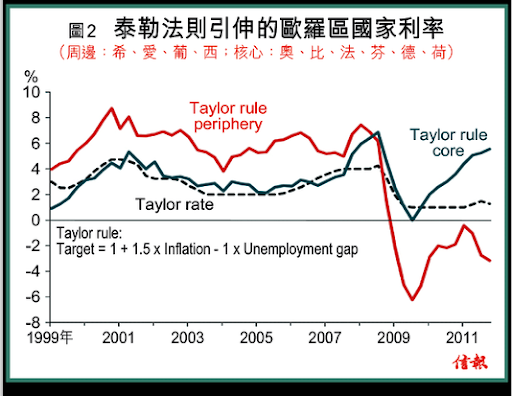

類似的分析其實聯儲局早在去年的短信當中也提到(參考2)。其研究較為簡單,只以既定的法則系數(通脹1.5,失業缺口-1)計,但將歐羅區拆開核心及周邊國計:核心國包括奧、比、法、芬、德、荷六國,而周邊國為希、愛、葡、西四豬【圖2】。

結果發現,海嘯前的政策利率(黑虛線)一直偏向核心國(藍線),但卻遠低於周邊國(紅線)。即是說,豬國在歐羅成立後的十年以來,一直沿用不合理地低的政策利率,制造泡沫然後爆煲。即使海嘯後取中庸水平,但對豬國所需的負利率而言仍嫌不足。

確實有助拉低短息

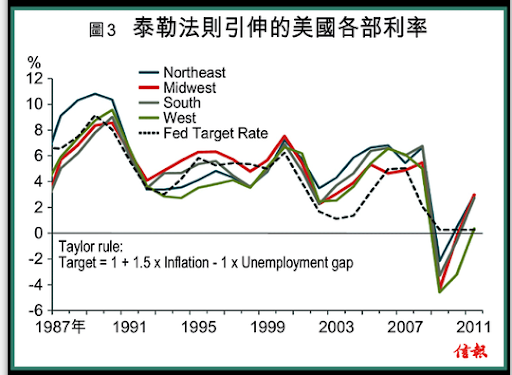

研究員將美國如歐羅區般同作「斬件」分析。結果所見,即使將美國斬開更多件,四區(東北、中西、南及西部)以泰勒法則引伸的所需利率,分歧遠不及歐羅區的大。

他們由此推論,即使歐、美經濟體積相似地大,但在美國,一個利率適用全美的程度,遠高於一個利率適用於整個歐羅區的程度【圖3】。這是歐洲效美,效果不佳之底因。

歐洲減息是否有效,最直接的判斷是有否拉低較長年期的利率,尤其是歐豬債息;而量度豬息有否「真正」下跌,應計與德國同檔期的息差。

以兩年期的豬、德息差計,可見2011年底減兩次共5厘的一回,意德息差跌51/2厘,西德跌3 1/2厘【圖4】;及至2012年中減1/4厘的一回,效應仍分別有3、4厘。由此可見,減息的確有助拉低短息。

不過對十年期長息而言,情況有不同了。

在2008/2009年的首輪減息共逾3厘一次,兩豬與德的十年期息差不跌反升;到2011及2012年兩輪小幅減息,息差雖曾跌過一、兩厘,但均未如兩年期息差情況般重返2011年中前水平,而「晾高」了一厘【圖5】。

看來減息的威力始終無法延伸至孳息曲線遠程。歸根究底,歐洲問題並非只在流動性,而是債務累累,當中後者的底因還是經濟差令百病叢生。歐羅區經濟究竟有幾差呢?

比較歐羅區自1995年有紀錄起與英美的經濟增長,可見曆來前者都較後者為低;但近兩年歐羅區顯著較英美收縮得勁的分道揚鑣情況【圖6,框】,則是多年來未見。

失業率一樣。曆來三地的失業率上落趨勢大致同方向,但近兩年的背馳卻是罕見的【圖7,框】。歐羅區自2011年起雙底衰退,在貨幣政策上起碼可以歸咎於兩個因素:一、重溫【圖2】,歐豬需要的息口水平自2009年起已無法得到滿足(黑虛線高於紅線),且政策利率更曾在2011年兩度收緊【圖4紅線】;二、歐羅兌美元在2010年中至2011年中由1.20升三千點,至1.50。

加息、升值均屬收緊政策,結果歐豬難頂,一收即衰。其實近兩年連德國增長也如【圖6】般跌,只是未到負數,難怪近期也對放水開綠燈了。

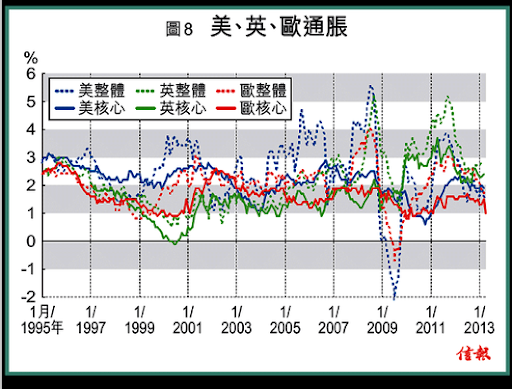

繼實體轉差之餘,更教人擔心的是連通脹也跌,當中尤以歐羅區的較勁【圖8】。這反映該區債務太勁導致嚴重去杠杆。

相比起美國在樓價回升下通脹靠穩而沒怎大跌,歐洲央行理應大有空間狂印銀紙,但事實卻不然:歐洲央行在過去大半年來真在收水,貨幣基礎急跌,反而另邊廂股市屢創新高的美國,聯儲局卻在重新狂印【圖9,框】。

價格幹預不刺激通脹

由此觀之,歐洲央行顯然傾向息口(rate)手段,而聯儲局則傾向量化(quantity)手段。畢竟前者只屬價格幹預,不易引發通脹,完全符合怕通脹得要命的德國之理念。

然而息有限而量無限,歐洲央行的減息彈藥已近尾聲,當用盡後而債務危機未清的話,要是德國阻撓下不肯量化,則只剩違約一途;要是量化開綠燈,則歐羅將長跌長有。

這兩結果,前者硬著陸,後者軟著陸,任一都不好。於此,聯儲局亦處尷尬位置:假使陪歐洲超寬松,勢必將目前新高的美股火速推至極點,結果是當環球一旦再衰退,美股將跌得更痛。

假使不陪歐洲超寬松,則美元長升長有,變相跌市一樣是長跌長有。再者,伯南克或卸任在即,現階段定不便搞跨任期的承諾,蕭規曹隨應是唯一選擇。

聯儲局最新的會後聲明提到買債步伐將「可加可減(increase or reduce the pace)」,本是廢話一句,聲明其餘部分亦未見大改;而事實上兩年期債息在公布後亦無甚變化,反映市場對說多了但無內容的廢話愈來愈無反應,不過客觀效果卻制造「加碼」遐想。

這種行動上蕭規曹隨得來,說話上制造遐想的手段,信必在未來一段時間延續下去。

參考:

1. Marcus Drometer, ThomasSiemsen, Sebastian Watzka (2013), "The Monetary Policy of the ECB:A Robin Hood Approach?" CESifo Working Paper No. 4178,Mar.

2. Israel Malkin, FernandaNechio (2012), "U.S. and Euro-Area Monetary Policy by Regions,"FRBSF Economic Letter 2012-06, Feb.

一名經人 - 羅家聰 舊文