羅家聰:火箭程序須修正有入有出方完整

同事何文俊用以為恒指撈底的火箭程序刊出已八個月(去年10月初起逢周四專欄〈文人經略〉),一直認為大有改善空間,尤其在六四前後未見訊號,反而在下的VIX、歐羅等拼圖卻全部發出掉頭訊號,令在下更起疑心。

程序本無不妥,問題全在操作。

今文要做的,是全面審視這套系統。如上所述,這里絕非要否定何氏一直的努力,但如學界的知識進化,縱是大師所發偉論,都有後人修正。故若明知程序有改良之處,應盡快改以免再錯過撈底機會,而非抱著一勞永逸之態繼續沿用,此乃在下治學態度:不只對外,就是對內甚至自己過往論述都要不斷修正,確認錯時更要打倒昨日的我。

有入市無出市訊號

或許先解構程序背後。原式本是飛機動態壓力(dynamic pressure)程序q =1/2pv2,p是空氣密度,v是飛機速度。不難理解,氣愈稀薄機速愈快。套進股市就是愈無人買(買密度低),股市跌速愈急。由此可見,尤在轉角一刻,p與v通常反向,一升一跌。而這條公式,亦與更普及的動能(kineticenergy)E = 1/2mv2有類似之處,不妨比較。

何氏的程序操作有何問題?一、以恒指點數變動套進v,q值便隨恒指高低而大變──百點、千點與萬點的恒指,必會計出差之千里的q。以某常數(何氏用125,000)作q臨界值,肯定不會長期適用,很久以前定不適用,很久將來也不適用,q要常改。若改計百分比而非點數變動,則q值不隨時間而發散上升,有望找出一勞永逸臨界。

二、何氏的q只供入市而無出市訊號。只要嘗試畫圖便知,q的走勢其實與本港的VHSI以至美國的VIX都頗似。這三數字「尖頂平底」,飆到很高時可以是入市訊號,但跌回低位卻未必是出市訊號,因風平浪靜無拆倉日子總占多數,q的底部維時太長,難以摸准股市頂部。這「有入無出」正正是何氏覺得棘手之處,亦令其系統不得全面。目前何氏做法是假設入市訊號出後可摸頂而出,即以事後回望最高點數來計是次回報。愚見以為,這在操作上不合理。假使用家有如斯神力摸頂,又何需這條程序來撈底?

三、在一些細節之處如連發兩次入市訊號而未見頂(即未出市),何氏會即出市,變相止蝕。在下即將另起爐灶,但卻無此止蝕,因若第二個底並非低過第一個底的話,無理由將第二訊號否定第一訊號。其實,只要適當調校出、入市的松緊准則,理論上可避免這些連出多次入市而無出市訊號的情況。現在就讓我們看看這套系統可怎改良。

首先是入市訊號中的v;上文已指是以恒指百分比而非點數變動計算,現無補充。至於p即「買壓」,則何氏沿用的put-call比率倒數,是一方法;惜數據曆史僅至2009年底,難作長線backtest,且put/call較反映窩輪市場多於主板。其實,還有期指沽空比率可用,遠至1998年。下周會將這兩者連同VHSI一並比較,現只限探討put-call。

出市方面,操作系統上講,愈少變數愈好。這里唯一的變量就是發入市訊號的q,最理想的是也只用q來做出市訊號。上文提到,恒指見頂時q不只水平低,波幅也低。順理成章,q的標准偏差應可是出市訊號。下文做法,是當「1/q標准偏差」大於某值時,就出市獲利。聰明的讀者即會想到,這里又多了一個參數:究竟標准偏差應計幾多日。

說到這里,參數有三:一、q大於多少臨界值才入市;二、「1/q標准偏差」大於多少臨界值才出市;三、標准偏差計幾多日。換言之,三個參數就是兩個臨界值加一個日數。隨著這三參數有變,全期(2009:12:14- 2012:6:6)的累計(總)百分比回報也會有變。最後要做就是backtest:揀一套得最高全期總回報的三個參數,這就是我們要求的解。

長日數計算回報減

在改變這三個參數的過程中,有三個日數所計的標准偏差會得較高全期回報:分別是6日、50日及77日;在同時揀選另外兩個參數以優化下,三者的最高全期回報分別為33.9%、35.4%及41.1%。顯然,以6日或50日來計標准偏差,跟以77日計的差一大截。若再以更長日數計的話,全期回報遞減,且會無出市訊號;畢竟市況平靜鮮逾百日。

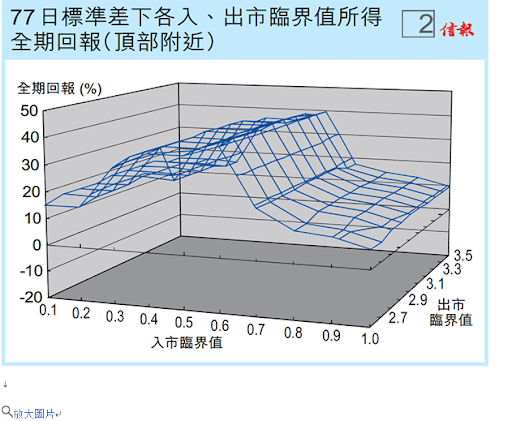

在以77日計標准偏差下,不同的入市臨界值(q)及不同的出市臨界值(1/q標准偏差)會得甚為不規則的全期回報函數曲面【圖1】。如圖所見,曲面的「山頂」是個平原,可見有超過一套臨界值可得出最高全期回報。再以近鏡看看這「山頂」的話【圖2】,則見當q大於3.1或3.2,並且當「1/q標准偏差(以77日計)」大於0.6時,就是個解。

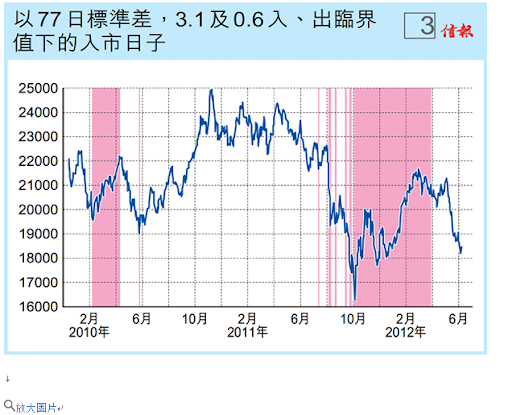

這參數下,應何時入市何時出市?觀圖所見,好多次的,有長有短【圖3紅區】。有些大浪捉不到的,譬如2010年中至底一段升市。究其原因,不是當時無入市訊號,而是入後很快有出市訊號,一早走了;惜之後的這段升市期間未見急插,遂無再入市。針無兩頭利,假使放寬出市訊號,這大浪可能食到,但2011年中的一段便或會輸凸。

假使以次佳全期回報的50日來計標准偏差的話,最優的q也是大於3.1或3.2,並當「1/q標准偏差(以77日計)」大於0.4或0.5時,就是個解。

這套參數跟上述的差不多,只是出市臨界值稍小而已;而在實際入市上,有些浪食得盡些,有些則倒輸【圖4】。

一名經人 - 羅家聰 舊文