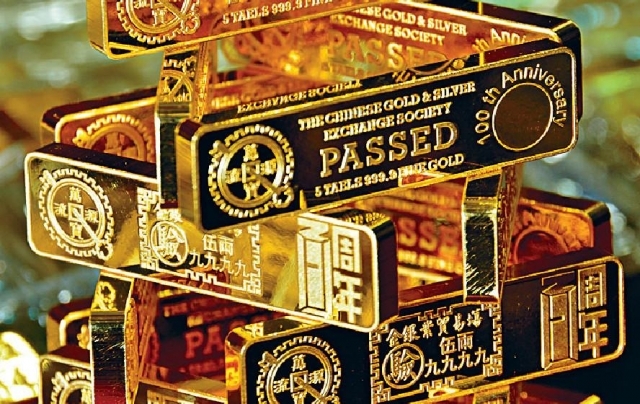

匯市焦點——金價重組升浪挑戰2075

Previous Next

Previous Next 自2020年初以來,COVID-19疫情肆虐全球,主要央行在2020年3月份快速將指標利率降至零附近的歷史低位,並採取前所未有的量寬措施,尤其聯儲局亦採取無限制資產購買計劃,美國政府亦推出了一系列針對商業

、家庭及個人的援助措施。

美元在去年3月份急升後持續下跌,急升原因是金融市場對美元短期的殷切需求所推動,但隨著聯儲局持續向市場注資美元流動性,令美元匯價開始走弱,主要非美及金價在3月份以V形反彈後持續攀升,在7月27日突破1920美元,高見1945美元。創歷史新高後,更在8月7日再創2075美元歷史高位,其後才展開調整浪,在去年11月30日低見1764美元後逐步收復失地。

SPDR大幅增持黃金好倉

在今年首個交易日,主要非美表現疲弱之際,金價卻是異軍突起,裂口高開後急速攀升,最高升至1944美元,較去年12月31日收市價1893美元高出53美元!其後在高位橫行整固,昨天僅回調至1934美元後再度攀上1943美元水平整固。SPDR黃金ETF亦見異動,在12月29日、12月31日及1月4日連續三次增持,本周一增持17.21噸,數量是去年9月22日以來最多。金價上升以對沖美元貶值為主要原因,即使全球央行同時採取量寬措施,但自2007年金融海嘯以來所見,市場仍較注意聯儲局的貨幣政策取向為主,只是市場何時採取行動而已!

現在看來,由於聯儲局在12月份公佈經濟預測中,預示聯邦基金利率到2023年仍維持在現水平,而個人消費開支計算的通脹率,亦預期在2023年才達到2%,而在今、明兩年則分別為1.8%及1.9%,若然通脹率發展一如當局預期,並無出現快速上升之勢,則當局今後三年都不會加息。雖就黃金可作為抗通脹工具,但若處於實質負利率環境,負利率令美元不再吸引力,投資者必定會尋求相對高回報的投資產品;相反,若美國通脹有快速上升跡象,金價更大有理由攀升,其上升速度絕對快過聯儲局加息。

納指泡沫化升浪隨時結束

目前全球主要央行大量放水支持經濟,最終必會導致通脹重臨,營商環境在疫情肆虐下受到限制,大量資金只能持續流入股市去製造財富,變相亦等於幫央行印鈔!若然股價上升並非因為經營有道,而是因為錢多去推動,可以肯定怎樣來就會怎樣去。我重申,從多種技術指標參考,納期達克綜合指數的升浪隨時結束,本周一美股三大指數皆在日線圖出現初步轉跌訊號,金價在開年首個交易日即急升,看來是上述因素的綜合結果,金價很大可能在今年內挑戰2075美元。從江恩正方形觀察,金價已突破位於水平角的1925美元,後市分別以1970、2000、2030、2060及2075為主要上升阻力。

資深外匯評論員

鄭廣復

匯市焦點 - 鄭廣復 舊文

來源 source: http://hd.stheadline.com