羅家聰:債務危機未見轉機

國際結算銀行於上月底發表第82份年報,內容豐富,尤其關於債務危機的分析。本文輯錄一些與大家分享,同時從全球兩大陣營──先進體系及新興市場來作比較。

歐債危機愈演愈烈,大概始於希臘10年期債息確認穿5至7厘的2010年第二季。故從本土非金融機構存款(Domestic Non-MFIDeposits)流向所見,自2010年第三季起已見淨流入德國及荷蘭【圖1】。至2011年年中,希臘債息進一步失控升穿20厘,當時外界方如夢初醒,非本土的存款(Non-DomesticDeposits)才開始流入德國及荷蘭;同時淨流入兩國的其餘私人資金亦掉頭增加。至2011年年底、2012年年初希臘鬧違約,資金已經真正淨流入德荷兩國(紅線正數);今年首季流入的資金已達1000億歐羅。

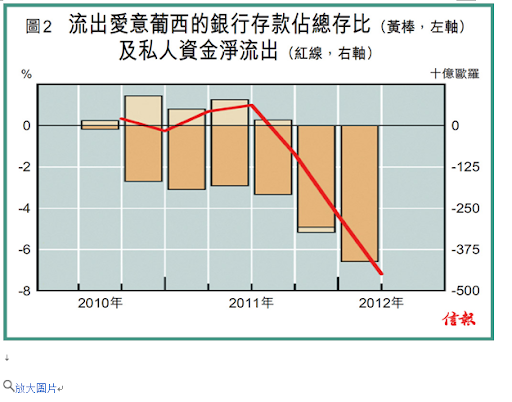

相反,由2011年年中起,無論存款或資金均大舉流出愛葡西意這四大歐豬,且是清一色非本土存款;單單今年首季已流走總額逾6%【圖2】。至於私人資金方面,流走速度更連續三季直線加快;今年首季,自這四國流出的資金共達4500億歐羅。

國際結算銀行亦綜合了歐盟委員會、國基會及經合組織對全球主要國家的國債占GDP數據及至後年的預測【圖3】。日本和希臘固然步步高升,但卻預測意大利能在130%內橫行。未來數年料續升的除已知的葡愛二豬外,美法英三國也將升穿100%。

中韓國債比率恐抽升

相反,金磚四國及新興市場則因貿易盈餘關系,起碼在金融海嘯前,國債比率普遍向下【圖4】。盡管當局預料未來數年國債比率仍能低企,但亞洲的中韓兩國卻有抽升隱憂。

大多先進國家於過去二十多年以來連年財赤,是造成今天債務危機的主因【圖5】。愛爾蘭是少數多年來有財政盈餘的國家,但亦因海嘯打來令銀行體系崩潰而赤字累累。迄今財赤較象樣的僅德國及令大家跌眼鏡的意大利,而未來數年料持續惡化的僅有日本。與圖3比較,看來當局並不太擔心意大利,反而債息和CDS遠低的日本分分鍾爆冷。

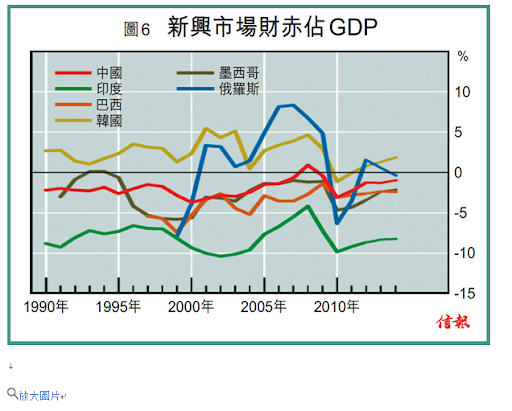

那麼新興市場又有誰爆冷?環球衰退,新興市場的財赤占比,無可避免也會因GDP(分母)縮減及開支(分子)增加而惡化【圖6】。不過,情況則以印度、巴西和墨西哥較差,這與圖4的水平排列一致,反映當局在債和赤之上不太看好亞洲以外。

評級機構意見費解

評級機構又怎看?評級排名大致與市場認知相近,只是大為滯後而已【圖7】。譬如希葡2009年已出事,大降評級始自2010年。又如西意2010年秋已出事,剛剛相隔一年的2011年秋才被急降。不過,有趣的是中韓評級竟與債務比率120%的日本相若,而俄巴印則與西意兩大歐豬相去無幾【圖8】。這真教人費解。

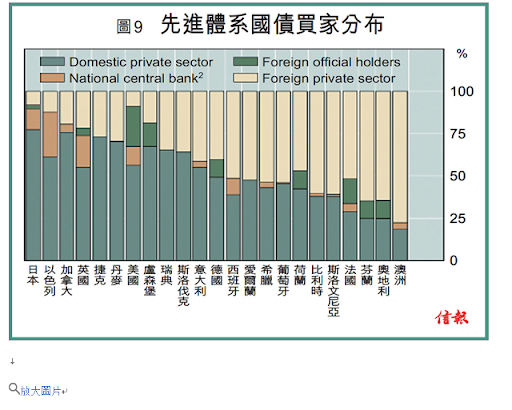

全球各地的國債買家分布如何?先看先進國家【圖9】。除美元有特殊國際地位、海外央行大手買入外(綠色棒),一般而言,國債買家通常有兩類:不是本土私人(灰色棒)便是海外私人(米色棒)。觀圖所見,愈靠左邊本土買家愈多,愈靠右邊則愈靠海外買。

日本國債人所共知主要由國民購買,於是有說只要國民不拋便無危機。惜從「渡邊太太」大手搬錢離國套息所見,市場面前無愛國。加英的債務比率也達八成,只是多靠國民持有而看似無事。不過,是否真的無事,待息抽之時國民仍發揮愛國精神才定論也未遲;相反,兩個A字頭的澳洲、奧地利及眾歐洲國,海外買家比例達六至八成。這個比例若連債務比率也高的話,就高危了。由是觀之,除歐豬外,法國和比利時皆屬高危。

現在輪到新興市場【圖10】。大多數新興市場的國債皆由內部持有,如圖右方所見,僅拉脫維亞、立陶宛及匈牙利三個東歐國家較多由海外買家持有,比例與兩個A字頭相若。這三國中,前兩者一掛美元、一掛SDR,理論上較高危,幸而其債務比率僅約三成;反而匈牙利雖可貶值,但債務比率超過八成,若那六成幾海外買家拋售起來都幾麻煩。

LTRO未解歐困境

看過整體債務狀況,最後看看救市方面。歐債危機發展至今,希臘早已沒得救了,長期融資操作(LTRO)的對象其實都是西意兩大豬國。首輪LTRO於去年年底推出,借予西意兩國的金額已由1000億歐羅增至3000億歐羅;次輪LTRO於今年3月推出,金額再增一倍,至近6000億歐羅【圖11】。兩國雖然借了足足比整個美國QE2還多的錢,但10年債息仍見7厘,可見效果如何。尤有甚者,接著排隊要借的還有法國及比利時,即使芬蘭、德國和盧森堡的借額也愈來愈大。歐洲央行真不愧為LenderOf Last Resort。

最後是央行的剩餘儲備(ExcessReserves),即央行狂印銀紙贈送銀行買垃圾資產,天量資金苦無出路回流央行的錢。聯儲局曾「死拗」無印銀紙來QE,僅用儲備而已。理論上對,但首先儲備何來?還不是之前央行一早印下的?難道銀行自己印銀紙?

是故剩餘儲備狂增時,就是央行大手救市時。聯儲局近年已顯然未有再大手救市;真正大手的僅歐洲央行LTRO;英倫銀行亦有陪玩,但規模僅歐洲央行一半【圖12】。

今次借國際結算銀行年報回顧了債務危機的各項指標,沒啥新意。唯一知道的是,正在上升的債務比率和救市金額仍在上升,正在下跌的存款數字和信貸評級仍在下跌。想見頂的未見頂、想見底的未見底,看來債務危機已墮入惡性循環、萬劫不複的漩渦。雖然新興市場未見債務危機,有分道揚鑣,但這漩渦帶來的影響,已逐漸浮現出來。

一名經人 - 羅家聰 舊文