羅家聰:美股今年尋頂

今次要寫今年預測,心中有點掙紮,現想先「講耶穌」,解釋掙紮原因。

原因有二。較輕之因乃去年成績嘛嘛:股市半錯、樓市全錯、彙市半對、經濟算對──這些都有白紙黑字記錄,無得抵賴。玄學與財演之士,預測不外乎為「搵兩餐」,不會亦不敢賽後檢討的。一些經濟學者亦常聲言「早料到」什麼什麼,不過讀者必知,這些未蔔先知多是舊作無意提過的枝節或各打五十其中一邊,事後才選擇性入自己賬。此等都是在下做不出的。掛研究銜頭出糧,展望是職責,對錯都總是「預?」。不過,在准繩度低的日子,在下習慣冷靜一下,免得愈亂愈說、愈說愈亂。留意拙作者必知,無論報告還是專欄,近期均避免預測;責任則暫時交予同事,免損整隊人的准繩度。

較重之因,不是測對與測錯,而是應怎預測。在行內有些墨守成規的「老油條」,習慣講大堆古仔後估「?把」,但前者如何具體推得後者,語焉不詳。敝欄讀者必知,在下不玩這套。在下重方法論,閣下是否認同是一回事,但只要按圖索驥、照板煮碗,任何人均得到相同的「?把」。這是預測的科學;藝術部分則在於應否采用某種方法。

在下主修經濟,但沒有哪科是教預測的;即使時序預測(Time SeriesForecasting),嚴格講屬統計,不是經濟。縱昔日在政府、大學打工,也不用預測的。是故入銀行後,預測是無師自通,從來無人教過。同事以至坊間不少人士,均愛技術分析測市,無壞,測三兩日甚至三兩周是可以的;畢竟敝欄常用的拼圖也屬此類,成績確實不俗。

歐日早已陷入衰退

然而技術分析總逃不出「自己測自己」,只以某資產的價、量(成交)左計右計,而不涉額外數據,總測不得太遠。近三年來,大市以至經濟皆未行單邊,所以看技術、政策、資金流而只測短線,成績好過看長線。在下所長是經濟,牛皮市下無用武之地,應否預測全年,其實有保留的。藝術上講,今次前半部分換上傳統方法,看看如何。

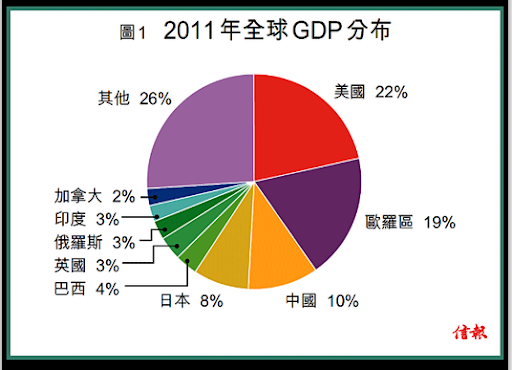

傳統的展望均針對GDP。以最新的2011年全球GDP分布,美、歐(羅區)、中、日已合共過半;若連與美周期相近的加、與歐周期相近的英合計,占六成半【圖1】。將展望全球經濟簡化為展望美、歐、中、日四大體系,相信不會有太多人反對也罷。

四體系中,以按季計,歐、日早已陷入衰退。中國常言「保八」,將四大體系GDP計按年變幅,並以中國的八對其他的零,可見曆來走勢吻合【圖2】。所以中國穿八,意義上跟外圍的穿零接近。說自己測經濟「算對」,起碼三大體系講得過,只差美國。

打從2011年中起,美國以至日本的經濟增長與中、歐的背馳,前長後消(見框)。看來這與彙率有關。美彙指數在2011年5月初低見72.7後升至2012年7月的逾84,日圓強勢至2012年9月中後急貶,與【圖2】兩者同期的經濟好壞顯然同向。一直都說,美元強是相對有利美國的,現再印證。只不過是美元強的日子通常拆倉,通常衰退。

經濟好壞的最大路指標雖是GDP,但這易受樓市影響。若要撇除此而純看需求,則要看反映外需的出口以及反映內需的進口和零售銷售(domesticand foreigntrades)。畢竟實買實賣才是真經濟;金融雖計入GDP,沒有實體的金融活動,總值只會是零。

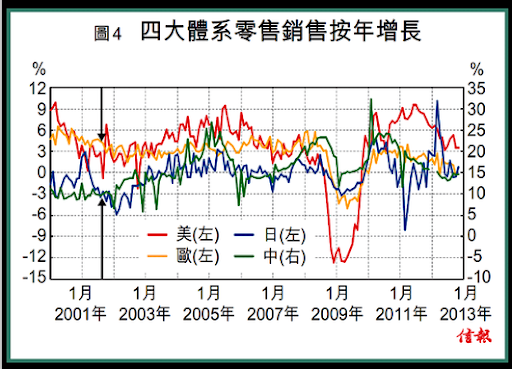

頃刻的進、出口按年增長,四大體系拉勻來計概跌至零,情況與2001年次季相約【圖3】。而近期零售銷售按年增長連跌一輪後似見喘定的情況,也與2001年秋季相約【圖4】;分別只是當年通縮現在通脹,故以名義銷售計的增長水平,現在較當時高。

剛述的GDP、內外貿易彷佛告訴大家衰退縱未至亦將至,似與股市表現脫節──這是很多財演常掛嘴邊的理論。然而財演或許讀過金融而在下則無(經濟不同金融),但在下亦略知股市高低很視乎企業盈利。經濟若差,盈利何來?脫什麼節?事實上講,美國股市與經濟增長,起碼在二十幾年來從未脫節;之前亦無,僅水平有異矣【圖5】。照圖所見,美股增長領先經濟增長一季。用股市測經濟,今年第一季增長會顯著加速,第二季更會高過第一季;下半年則未知。此乃上述的科學方法,誰照做都得此結論。

另一科學方法是息差測經濟,可看遠些。最好當然是probit模型,但要簡易即食,圖解法亦無不可的。美國十年、兩年息差與經濟增長最相關的,是六季差距【圖6】。如圖所見,息差預示經濟增長現已見頂,將行回落。固然,測近一些大概可測准一些,此乃【圖5】兩線相似度較【圖6】的為高之原因。較遠的預測可提供方向感,即是我們知道,一兩年後的美國經濟應較現在為差;而較近的預測則時間上較准:即是我們也知道,未來一兩季的美國經濟應較現在為佳。

美經濟增長年內見頂

如斯科學的手法,結論也是人人皆能複制的。希望大家明白,為何在下有些看法,現在縱顯然錯亦不隨便改觀。譬如說港樓跌五成,乃按現指數223裂口位105得,以裂口位計,誰計都一樣;縱再先升幾成則另回事。

本文後半部分,是跟進一下「是大蕭條還是滯脹潮」一文。兩年前傾向相信後者,更新拼圖過後,答案是似前者。換言之,現似大蕭條後1936年5月的境況;縱三年後(相當於1939年)會否世界大亂則不得而知。不信?可以逐個環節看看。先看經濟,將現在套上1936年次季(七十六年三季前)的話,圖示經濟增長於今季見頂【圖7】;這與【圖6】的息差預測結果極為一致。失業率早料到會穿八,圖示最終將穿七【圖8】。鑒於失業率滯後性質,下次回升將遲至明年,但因是海嘯餘波,故最終高位僅9%。

拼圖選中背景,有時好「犀利」的。見嗎?這些拼圖於兩年前登過,無花無假。

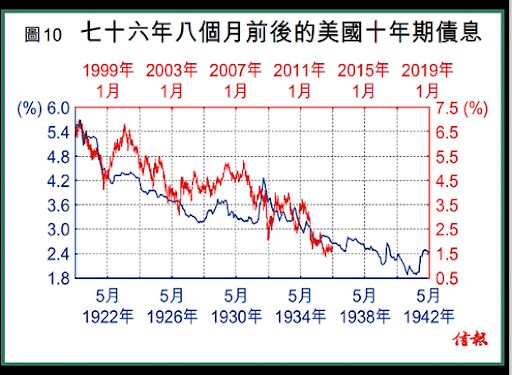

繼實體後,價格拼圖更新過後也表現不俗:通脹水平料在3%上下,無怪儲局有此「目標」【圖9】;通脹不高與長息低企相關,十年長息料續跌至最終近半厘【圖10】。但長息跌多四年不代表股市可以升多四年。時間上推,美股今年幾乎全年升,年內見頂【圖11,每格兩年】;不過樓市則較差,盡管底或已見,但有再跌風險【圖12】。

歐、日已衰,而參考後大蕭條期的經驗,配合息差與美股預測,美國的經濟增長,看來年內也會見頂,盡管美股預示上半年或還可以。若經濟增長見頂,股市應逃不了。若歐、日連美皆向下,中國如何、亞洲如何以至其他細小體系如何,概可思過半矣。

一名經人 - 羅家聰 舊文