羅家聰:會後聲明連數據預示今年炒收水

聯儲局今次會後聲明在對經濟描述部分較上次變化稍多,現先做些舊習作【表】。讀表所見,經濟活動由「溫和擴張」改為「停滯」,失業率的「有所下降」被刪;僅企業固定投資由「增長已慢」改為「增加」。

換言之,雖然投資多了,但經濟停了,失業亦無跌。留意,入戲肉了:金融市場緊張「紓緩」,經濟展望「顯著」下行風險的「顯著」一詞刪去,是為收水鋪路的第一處。將以日子為基礎的退市指引(2015年中)與以通脹、失業率為基礎的退市指引脫鉤(今次刪去),是為提早加息鋪路的第二處。第三處是,投反對票者明言憂慮「通脹預期上升」;目前看,通脹是收水的唯一原因。

打從量寬面世,收水的意義多了一重,繼原來的貨幣減量、加息後,還有央行「縮(資產負債)表」。央行「表大」對壓低債息、刺激經濟的影響是否(呈統計)顯著,本已言人人殊,去年9月已詳論數篇。是故是否縮表,本非重要課題。

不過正本清源,利息高低由幣量多寡決定,而銀行體系資金是否過剩、會否四處流竄,都是幣量問題。我們或應一問:究竟聯儲局有否真印銀紙,意即其所操控的貨幣基礎有否真的擴大?

無出路下回流收利息

下文就來圍繞這核心問題。所有央行,能百分百控制的是貨幣基礎;至於貨幣供應M1、M2等,經由循環貸存的乘數效應決定,這部分非央行可控。貨幣基礎分兩部分:流通貨幣(紙幣、硬幣)及儲備。事實上,流通貨幣占貨幣基礎由1980年代的八成,升至千禧年代到量寬前的九成半,故那些年說「印銀紙」是名副其實的。但量寬後,聯儲局派息予銀行儲備,過去三年幾以來已反超流通貨幣,不愧為聯邦「儲備」局。

儲備分法定及超額兩種,前者無息派但數額不大,後者則屬銀行存於儲局的閑錢。自量寬後,聯儲局收購垃圾資產時付予銀行大量資金,苦無出路下回流儲局收些利息,解釋了緣何在量寬時超額儲備同步大增【圖1】。QE1時,超額儲備累增萬二億美元,QE2時則累增六千億美元,均與同期買債額相符。QE3呢?顯然無甚進賬。事實上,過去年半以來超額儲備一直在萬五億水平。現在QE3.5了,量寬是真是假有目共睹。

若只看儲備【圖2】(圖二紅線總額等同圖一紅、綠線總和),可按另一方法劃分:借來的及非借來的。非借來的儲備由聯儲局透過公開市場操作,買賣債券來控制水平;至於借來的儲備則由銀行向儲局貼現窗借入。大家知道,銀行若衰到要向貼現窗借錢,好「行」有限,故這水平一般不高,只是2008年尤第三季水深火熱時才急增數千億。至於非借來的儲備,在2008年首三季跌至負數,顯示銀行無閑錢之餘還要向儲局沽債「搶錢」,及至2008年底推出大量非常規借貸措施後,非借來的儲備才急升回正數。

兩種儲備分法,究竟哪種在量寬上較具參考價值?聯儲局買債會反映在資產一方,那負債一方是哪項相應增加呢?正是資產負債表右方最底一項:聯儲銀行的儲備結餘。然則這項是超額儲備【圖1】還是非借來的儲備【圖2】?答案似乎是前者【圖3】,盡管近年三者都差不多。換句話說,儲局用來買債的資金,既不是銀行從儲局借來的,也不是法定儲備,而是非借來的超額閑錢,而這剛好是聯儲局買債時注入銀行的錢。

再換言之,這不過是個不斷循環的遊戲:儲局買債銀行收錢,再回流儲局成儲備。問題來了:如斯循環,資產負債表緣何愈滾愈大?看來必先有第一筆新錢,表才會大,但單看資產負債表未必看到蛛絲馬跡。在下也不知答案,但古惑之處可能在表外項目。在統計發布H.4.1中,資產負債表後的表1A有備忘項目,屬表外的。看其托管賬戶,即見QE1、2、3前好一段日子,持國債額早已上升【圖4】。看來這就是首筆新錢。

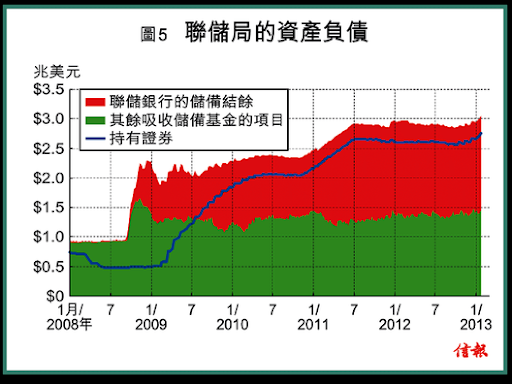

那從資產負債表本身,又能否看到首筆新錢?表的右方分為聯儲銀行的儲備結餘,及其餘吸收儲備基金的項目兩大類【圖5】。

如圖所見,早在2009年3月宣布買債前的2008年中,儲局已透過眾借貸設施及買垃圾來穀大負債一方,看來這就是首筆資金。至於QE2時用來買債的次筆資金,雖有部分從首筆資金退回(QE1後圖五綠區縮水),但不足以解釋結餘的全數膨脹。看來還是要訴諸如【圖4】般的表外因素,才能解釋結餘的「無故增加」。這里所謂的「無故」,大概是QE2時不知從哪變多了儲備,注入銀行。

大量印銀紙未見通脹

將貨幣基礎與表的右方兩大模擬較一下,會更清楚。從其餘吸收儲備基金的項目與2008年11月前的貨幣基礎上升吻合可見,負債一方大堆雜項解釋了QE1前的資金來源【圖6】。不過更能解釋各次量寬的,也許是負債一方的另一項──儲備結餘【圖7】。究竟在量寬的過程當中,儲備結餘是因還是果?是銀行在儲局買債後收到錢然後回籠,還是銀行先收到錢再存予儲局,後讓儲局有錢買債?不知,但無論是兩種情況的哪種,量寬的過程當中還要制造儲備。制造儲備即是增加貨幣基礎,俗話講就是印銀紙了。

印了這麼多銀紙還是未見通脹,有人會歸咎是貨幣乘數效應太低所致。的而且確,從以M1、M2除以貨幣基礎所得的M1、M2乘子(multiplier)所見,海嘯時曾大跌,及至近年僅M2乘子稍稍回升【圖8】。不過,乘子與通脹的關系又是否真的這麼大?觀乎1980年代初通脹見頂後好幾年乘子才回落,兩者關系看來並非這麼強【圖9】。

另一原因,則歸咎於貨幣流速低所致。誠然海嘯至今,M2按年增長曾兩見10%,故乘子怎低也無礙貨幣供應(M2)加快;要是通脹還低,則流速可能是主要的因素。

不過貨幣流速無法觀察,總是由名義產值除以貨幣供應得出,但前者已包括價格在內,以流速解釋價格,豈非要價格自己解自己?縱信貸數據可反映流速,但亦不能取代。

話扯遠了,畢竟本文不在解釋通脹。做這麼多功夫,目的是要證明盡管未見通脹,但QE1、2的確狂印銀紙,有儲備結餘、貨幣基於做證。然而及至QE3,已無此象了,加上會後聲明暗示收水,今年後期或因經濟轉差而難實行,但炒一輪收水似乎難免。

一名經人 - 羅家聰 舊文