羅家聰:最終誰勝貨幣戰金融深度是關鍵

上次提到,自殘式鬥貶值稱不上是貨幣戰爭,貶值頂多是應對衰退的周期性手段,不可能是目的;最終勝出貨幣必須大範圍廣泛采用於交易或儲值(計價是必然的),當中後者又劃分為以央行儲備或以債務形式儲值。上次提到Eichengreenand Flandreau一文證實,美元早在1920年代後期已開始取締英鎊,今次則引Chitu, Eichengreen andMehl去年同於兩處發表工作報告【見參考】,從債市角度審視美元擊敗英鎊的時間及主因。

從聯合國Public Debt,1914─1946一書,可找到高峰期近三十國所持的海外國債數據。數據所見,由一戰後至大蕭條前,全球對外所欠的公債總額增三倍多,至逾170億美元,占當時全球GDP的4%,當中英鎊計價100億(美元等值.下同),美元僅70億【圖1】;兩者合計已占總債九成七,而從兩者比例叮當馬頭所見,儲備貨幣是可多過一只的。

將美元、英鎊計價的公債分開來看,在1929年持美債最多的海外買家首推法國,占近六成,主要在一戰時從美國銀行大量借款,及後轉成美元債;其次是歐洲、拉丁美洲【圖2】;由此可見,當時美國經金實力之強。至於英鎊計價的則主要由英聯邦國持有,包括澳、紐、加、印度和南非五國,都是政治因素使然;排之後的還是法國【圖3】。上次也提到法國外彙儲備甚豐,連同今文數據推測,這些儲備不少以債務形式持有。

銀行業角色吃重

同樣問題再問一次:究竟美元是何時被英鎊「接管」?上次從儲備看是1920年代,今次再從海外公債計價比例看。

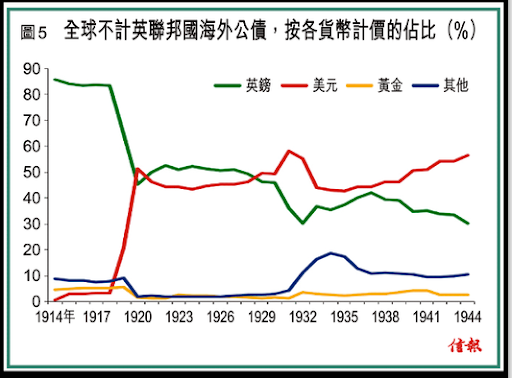

從一、二戰期間全部33國合計,並以當期彙率折算,可見美元曾有兩次、分別在1920及1931兩年追近英鎊,比例為45:51【圖4】。不過,依圖所見卻從未超越。然而,鑒於英聯邦國可謂必持英債,若剔除這五英屬國家的話,情況大不同了:美元債在1920年曾一度超越英鎊,1929年起確認比例過半,至1938年起二戰接近爆發,諸國大量發行以美元計價債券,美元占比開始拋離英鎊【圖5】。

這結論是否經得起改變計法的考驗?研究員做了四套敏感測試(sensitivitytests)。第一套將圖4的結果不以市場彙率而改以1930年底固定彙率計,以去除大蕭條後各幣脫鉤黃金的貶值效應──如果貨幣的市場地位純因貶值而縮,則有理由撇除這個因素。此計法下,美元並無超越英鎊【圖6】。

第二套沿用市場彙率但不計單一大買家法國,美元同樣並無超越英鎊,且未見1920年代追近跡象【圖7】。第三套簡取33國平均,去除大盤對市價的影響,這計法下,美元在1928及1930年代後期兩度超英【圖8】。最後一套類似圖5的做法,但繼英聯邦後進一步剔除只持美元或英鎊單一債務的國家,以撇清政治因素;不過如圖所見,美元占比超越英鎊的時間與圖5的差不多【圖9】。

上述都是史實,三位研究員的更重要發現,大概是什麼因素主宰著貨幣戰爭的成敗。既有縱橫兩面數據,研究員以Panel data Tobitmodel估算債務以不同貨幣計價之占比;用Tobit原因是占比介乎0、1之間,屬truncated dependentvariable。有什麼解釋因素?傳統以為,主宰貨幣成敗因素有四:一是網絡效應如電話、電網,愈多人用愈有價值,此乃Jeffrey A.Frankel等人近年主張的理據。鑒於這網絡效應有如慣性消費(inertia),視乎本來是否多人用之「曆史軌跡」,故在模型當中放的是laggeddependentvariable。在下早於2009年11月號《信報財經月刊》專題中,也曾提出類似的「曆史」概念。

第二因素是國力。貨幣畢竟建基於經濟、貿易等實體活動,是故國力是合理因素;在模型中,這由貨幣所屬國相對全球的GDP占比。第三因素是對貨幣的信心,畢竟,國際貨幣須具儲值功能、購買力;這由CPI反映。研究員認為,第四個最重要的因素是金融深度;此前的研究並無考慮這點,但金融發展重要性不亞於經濟發展。在模型中,這由銀行資產占GDP量度。四大解釋貨幣占比因素俱全,現分貨幣、分年期看結果。

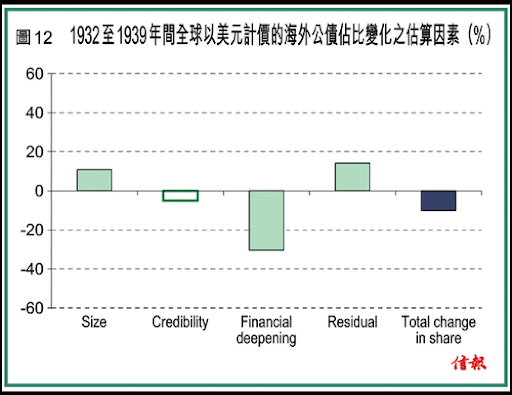

先看美元首次有跡象超越英鎊的1918至1932年,如圖所見「鎊消元長」【圖10、11,紫棒】。據回歸結果(此處略),慣性或網絡效應(residual)的解釋能力頗強,半衰期(譬如英鎊占比減半)約二十九年。信心因素則較小,且不統計顯著(空心棒示),系數介乎-0.14至0.07,或與零無異。國力重要,平均而言,GDP全球占比每升一成,貨幣的全球占比上升1%。最後是金融深度,同樣重要,但銀行資產占GDP每升一成,貨幣的全球占比卻上升3%。若只局限於第二輪美元大戰英鎊的1932至1939年所見,則金融深度至為關鍵【圖12】。可見在叮當馬頭持久戰下,銀行角色發揮重要作用。

兩幣曾叮當馬頭

Chitu, Eichengreen andMehl這研究,帶出了一、二戰期間貨幣戰爭的「新觀點」。第一,傳統以網絡或慣性效應看來,貨幣更迭需時數十年,但現數據所見,早在1920年代美元或已超越英鎊之一哥地位。第二,一哥地位並非一旦失去就永遠失去,1930年代間正是兩幣互相超前的年代。這衍生出第三,貨幣市場可以由多過一只大幣主導。第四,在兩或多幣叮當馬頭之際,致命一擊很可能是金融深度──銀行業是否興旺。

參考 Livia Chitu, Barry Eichengreen, and Arnaud J. Mehl (2012). ”WhenDid the Dollar Overtake Sterling As the Leading InternationalCurrency? Evidence from the Bond Markets,” ECB Working Paper 1433,NBER Working Paper 18097, May.

一名經人 - 羅家聰 舊文