歐美狂放水 製造資產泡沫 新興幣飊升 最終殊途同歸

歐美狂放水 製造資產泡沫 新興幣飊升 最終殊途同歸

新冠病毒疫情繼續肆虐,縱有疫苗但仍未知何時可解目前的困境。疫情嚴重的地區,經濟活動繼續癱瘓。為免情況惡化,已經債台高築的政府仍要硬著頭皮不斷發債或印銀紙救亡,陷入了經濟救不了多

少但欠債只會有加無減的惡性循環。王SIR估計,債務困局較經濟困局還要難化解,或會引發難以收拾的局面。

市場現看淡聲音 美股仍創新高

上周談到美股四大指數齊創新高之後,市場開始湧現看淡的聲音。王SIR於本欄提出個人看法,認為短期不宜看淡後,美股上周再創新高。

疫情爆發將近一年,全球多個地區仍未受控,確診人數持續創新高。王SIR表示,現時除了忙於緩解疫情還要拯救經濟的各國政府,正身陷一個惡性循環。由於經濟活動幾乎都停頓下來,政府稅收勢大受影響,不論是個人的入息稅抑或企業利得稅,都肯定大幅減少。縱然已嚴重入不敷支,但為保經濟,政府沒有選擇下只能繼續大開水喉救亡。

各地政府發債、印銀紙救經濟

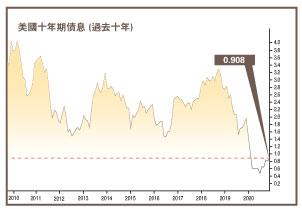

王SIR表示,政府救經濟無非就是那兩大招數:發債與印銀紙。先討論發債一招,現今的低息環境下,債券基本上都沒甚利息回報,甚至乎零息。所以,除了央行以外都難有買家會接手。央行買債還有另一目的,就是把利息進一步壓低。各國政府現在已經欠下多得難以清還的債務,如再加上高息就只有加速崩潰一途。另一招則是印銀紙,即是量化寬鬆貨幣政策,王SIR稱現今這一招似乎用作填氹多於促進生產、振興經濟。

王SIR引述數據指,疫情爆發至今,估計全球已印發銀紙約6萬億美元。單是美國3月份的第一輪緊急救援方案已達2.2萬億美元。至於第二輪的援助計劃,拉鋸多時後兩黨最近終達成共識,再推出9080億美元的刺激方案。日本於4月及5月已先後推出兩輪經濟刺激計劃,合共動用2.2萬億美元。國會最近又通過第三輪方案,涉資73.6萬億日圓,逾7000億美元,目的是要維持就業市場及企業營運,以及支援醫療及長者服務。歐洲則受到幸運之神眷顧,匈牙利及波蘭最終同意取消否決方案的決定,歐盟上周五才得以通過新一輪總值7500億歐元的重振經濟計劃。歐央行又另外於上公布加碼放水,抗疫緊急買債計劃(PEPP)額度進一步提高5000億歐元,令整項計劃的買債規模擴大至1.85萬億歐元。計劃的限期又延長了9個月至最少2022年3月底止,PEPP的到期證券再投資,亦至少延長至2023年底;飽受疫情摧殘兼又身陷脫歐談判死胡同的英國,就業市場及營商環境都大受打擊,估計今年經濟會大幅縮減11.3%,

是300年以來最惡劣的經濟表現。政府表示今年的借貸總額將會達4000億英鎊,約佔GDP的19%。

全球負債增加

低息環境加上經濟下陷,政府別無選擇只能狂印銀紙及發債力托。王SIR笑言「現在不是單天保至尊,而是『雙天』怎樣補都穿。」王SIR解釋,雙天是指天文數字的債務,以及天量的貨幣供應。國際金融協會早前一份報告顯示,今年首9個月各國政府、企業、家庭及個人的總負債,合共增加了15萬億美元,是前所未見的增速。預料年底全球總債務會達到破紀錄的278萬億美元,達到環球GDP的365%。王SIR表示,在息口愈壓愈低的情況下,目前全球負債增加的速度,似乎已高於經濟下陷的速度。

數據顯示,現時環球以負利率計算的債券,合共有18萬億美元。早前,澳洲及西班牙就拍賣過一批利息為負0.01厘的十年期國債,中國也在上月發行過負利率的五年期歐元債券。負利率的債券,意味投資者把錢借出,收不到利息之餘還要繳付倉租。此情此境,除了旨在炒賣投機的對沖基金之外,估計債券的買家就只有各大央行而已。其中,美國聯儲局及日本央行的買債計劃,更包括了企業債券。

各國國債年期漸長

王SIR又提出了另一個值得留意的債市現象,各國政府現在拍賣或發行的國債年期愈來愈長,例如早前奧地利就拍賣過一批年期100年的國債,息率只有1厘左右。

企業以債養債 股市愈升愈有

經營環境惡劣,息口低企,企業為保命就只有不斷借貸,以債養債之餘,部份資金又可用作投機。這亦正好解釋為甚麼如今經濟低迷,但股市卻愈升愈有,欲罷不能。除了股市,就連商品都得以受惠。王SIR表示,如果有留意市況,應該知道商品價格都升了不少,CRB指數已全面反映,其中又以軟商品的價格升幅較為突出。

新興市場貨幣向好

歐美經濟表現疲弱,加上政府大量印製銀紙,導致美元及其他相關貨幣表現弱勢,導致部分資金開始東移到亞洲地區,以及流入其他新興市場。

亞洲及新興市場的貨幣匯價,反映出資金正在流入。另一方面,各地企業的違約數目都顯著增加,債務危機似乎有愈演愈烈之勢。

歐美狂放水 製造資產泡沫 新興幣飊升 最終殊途同歸

新冠病毒疫情繼續肆虐,縱有疫苗但仍未知何時可解目前的困境。疫情嚴重的地區,經濟活動繼續癱瘓。為免情況惡化,已經債台高築的政府仍要硬著頭皮不斷發債或印銀紙救亡,陷入了經濟救不了多少但欠債只會有加無減的惡性循環。王SIR估計,債務困局較經濟困局還要難化解,或會引發難以收拾的局面。

市場現看淡聲音 美股仍創新高

上周談到美股四大指數齊創新高之後,市場開始湧現看淡的聲音。王SIR於本欄提出個人看法,認為短期不宜看淡後,美股上周再創新高。

疫情爆發將近一年,全球多個地區仍未受控,確診人數持續創新高。王SIR表示,現時除了忙於緩解疫情還要拯救經濟的各國政府,正身陷一個惡性循環。由於經濟活動幾乎都停頓下來,政府稅收勢大受影響,不論是個人的入息稅抑或企業利得稅,都肯定大幅減少。縱然已嚴重入不敷支,但為保經濟,政府沒有選擇下只能繼續大開水喉救亡。

各地政府發債、印銀紙救經濟

王SIR表示,政府救經濟無非就是那兩大招數:發債與印銀紙。先討論發債一招,現今的低息環境下,債券基本上都沒甚利息回報,甚至乎零息。所以,除了央行以外都難有買家會接手。央行買債還有另一目的,就是把利息進一步壓低。各國政府現在已經欠下多得難以清還的債務,如再加上高息就只有加速崩潰一途。另一招則是印銀紙,即是量化寬鬆貨幣政策,王SIR稱現今這一招似乎用作填氹多於促進生產、振興經濟。

王SIR引述數據指,疫情爆發至今,估計全球已印發銀紙約6萬億美元。單是美國3月份的第一輪緊急救援方案已達2.2萬億美元。至於第二輪的援助計劃,拉鋸多時後兩黨最近終達成共識,再推出9080億美元的刺激方案。日本於4月及5月已先後推出兩輪經濟刺激計劃,合共動用2.2萬億美元。國會最近又通過第三輪方案,涉資73.6萬億日圓,逾7000億美元,目的是要維持就業市場及企業營運,以及支援醫療及長者服務。歐洲則受到幸運之神眷顧,匈牙利及波蘭最終同意取消否決方案的決定,歐盟上周五才得以通過新一輪總值7500億歐元的重振經濟計劃。歐央行又另外於上公布加碼放水,抗疫緊急買債計劃(PEPP)額度進一步提高5000億歐元,令整項計劃的買債規模擴大至1.85萬億歐元。計劃的限期又延長了9個月至最少2022年3月底止,PEPP的到期證券再投資,亦至少延長至2023年底;飽受疫情摧殘兼又身陷脫歐談判死胡同的英國,就業市場及營商環境都大受打擊,估計今年經濟會大幅縮減11.3%,

是300年以來最惡劣的經濟表現。政府表示今年的借貸總額將會達4000億英鎊,約佔GDP的19%。

全球負債增加

低息環境加上經濟下陷,政府別無選擇只能狂印銀紙及發債力托。王SIR笑言「現在不是單天保至尊,而是『雙天』怎樣補都穿。」王SIR解釋,雙天是指天文數字的債務,以及天量的貨幣供應。國際金融協會早前一份報告顯示,今年首9個月各國政府、企業、家庭及個人的總負債,合共增加了15萬億美元,是前所未見的增速。預料年底全球總債務會達到破紀錄的278萬億美元,達到環球GDP的365%。王SIR表示,在息口愈壓愈低的情況下,目前全球負債增加的速度,似乎已高於經濟下陷的速度。

數據顯示,現時環球以負利率計算的債券,合共有18萬億美元。早前,澳洲及西班牙就拍賣過一批利息為負0.01厘的十年期國債,中國也在上月發行過負利率的五年期歐元債券。負利率的債券,意味投資者把錢借出,收不到利息之餘還要繳付倉租。此情此境,除了旨在炒賣投機的對沖基金之外,估計債券的買家就只有各大央行而已。其中,美國聯儲局及日本央行的買債計劃,更包括了企業債券。

各國國債年期漸長

王SIR又提出了另一個值得留意的債市現象,各國政府現在拍賣或發行的國債年期愈來愈長,例如早前奧地利就拍賣過一批年期100年的國債,息率只有1厘左右。

企業以債養債 股市愈升愈有

經營環境惡劣,息口低企,企業為保命就只有不斷借貸,以債養債之餘,部份資金又可用作投機。這亦正好解釋為甚麼如今經濟低迷,但股市卻愈升愈有,欲罷不能。除了股市,就連商品都得以受惠。王SIR表示,如果有留意市況,應該知道商品價格都升了不少,CRB指數已全面反映,其中又以軟商品的價格升幅較為突出。

新興市場貨幣向好

歐美經濟表現疲弱,加上政府大量印製銀紙,導致美元及其他相關貨幣表現弱勢,導致部分資金開始東移到亞洲地區,以及流入其他新興市場。

亞洲及新興市場的貨幣匯價,反映出資金正在流入。另一方面,各地企業的違約數目都顯著增加,債務危機似乎有愈演愈烈之勢。

皇冠一.一魚導破

一魚導破 - 皇冠一 舊文