何文俊:收水複蘇無關系減息貶值是正軌

自從開始炒作聯儲局收水後,「去杠杆」再成市場熱話。與四、五年前危機爆煲後「焗住做」不同,今時今日的去杠杆多少有點「搵?搞」的味道(但願不會演變成「??賤」),至少通脹形勢不至於要央行短期內收水,反而像澳洲儲備銀行近幾季的標准答案,通脹展望提供進一步的寬松空間。那麼,今趟聯儲局搵?搞,在複蘇步伐未穩下急謀退市,尋求所謂的貨幣政策「正常化」,會否反過來將複蘇扼殺於萌芽之中?

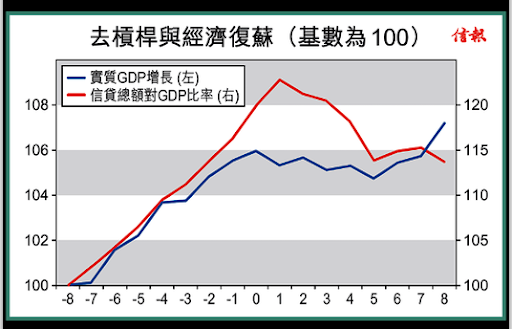

國際結算銀行(BIS)一份新鮮出爐的工作論文【注】為市場及央行回答了這個問題,答案是「不會」。傳統看法是,去杠杆將導致銀行減少對私人企業和消費者借貸,最終拖累經濟複蘇。可是,BIS研究員對過去三十年來共三十九次發生於新興及先進經濟體的金融危機進行分析,結果發現,假如在金融危機前已出現信貸泡沫(一如金融海嘯和歐債危機);那麼,當經濟見底後,銀行對私人信貸減少並不一定影響經濟複蘇【圖】。

BIS:收水無阻複蘇

具體來說,在經濟複蘇的頭兩年,銀行信貸的變化,不論是實質金額或其對GDP比率,與增長並不相關。到了第三、四年,盡管兩者的相關性呈統計顯著,但相關系數最高僅+0.167,即四年內實質信貸倘減少5%,經濟增長僅下降不足0.9%;以複蘇頭四年平均增長17%,影響實在微不足道。這個信貸與複蘇不相關的現象,學者稱為「無信貸複蘇」(CreditlessRecovery)。

近三十年大量新興經濟崛起,亦有不少爆煲,多番升升跌跌,無信貸複蘇現象是否同樣適用?研究員嘗試將先進經濟體抽離樣本再進行分析,結果發現信貸與增長依然是不相關(一、兩年)或低相關(三、四年)。另外,論文亦對全球經濟、貿易對手狀況、經常賬餘額甚至VIX波幅指數等納入分析,結果仍是一樣,它們與複蘇速度並不相關。

報告至此,聯儲局應感滿意,至少它可理直氣壯地表示,收水、去杠杆不會影響美國經濟複蘇;而由於全球經濟、貿易對手狀況及VIX指數亦無關宏旨,因此可續行金融單邊主義。

不過,更高興的可能是歐洲央行、英倫銀行、日本央行和澳洲儲備銀行。此論文與一般「有破壞冇建設」的研究不同,除了指出一大堆無關的因素外,更找出什麼是有關的。研究員發現,在不同的時間窗口中,實質有效彙率變動與經濟增長的相關系數高達-0.254。以四年去杠杆及複蘇窗口計,在三十九次危機中,實質有效彙率平均較爆煲前跌近14%,從而推高經濟增長約3.6%,即每年0.9%,可謂不低。

開口牌看來愈打愈響

另外,研究亦發現,公共債務水平變動與增長亦呈現統計顯著的負相關性,系數為-0.168。同樣以四年窗口計,公共債務占GDP比率每升10%,經濟增長將減慢1.7%。過去十年,美國的公共債務占GDP比率正好平均以這個速度上升;以最近四年複蘇期計,這比率平均更高達11.4%,對經濟的拖累,可想而知。2011年8月共和黨及茶黨反對提高舉債上限,一度贏得民心,不無道理。

總括而言,在危機後經濟出現複蘇跡象時,倘能透過出口術、實際貨幣政策甚至幹預行動壓低實質有效彙率,同時進行財政整頓,開源節流以削減赤字,數據上有助複蘇。現時歐洲和英國均采取松貨幣、緊財政的政策,日本、澳洲雖然兩者齊寬,但貨幣寬松的力度明顯大於財政,故也起著支持增長的作用。

在研究員加入塘邊鶴之列後,歐、英、日、澳這局牌看來愈打愈響,難怪德拉吉表明距離退市非常遙遠,而且歐央行更不會對其他央行的政策決定作出反應,擺明「暗寸」聯儲局。如此說來,對美國經濟複蘇的最大威脅莫非美元走強影響其出口競爭力(別忘記奧巴馬政府近年致力重振制造業及出口貿易),以及將於今年秋季才再度開火的債務上限爭議?屆時更將同場加映貝南奇接班人提名戰,投資者要拭目以待了。

【注】Elod Takats and Christian Upper(2013):Credit andgrowth after financial crises, BIS Working Paper No 416,July

文人經略 - 何文俊 舊文