JohnMauldin:後浪不繼增長低迷

在人口趨勢對經濟、投資有何影響的範疇,吾友登特(HarryDent)素有研究,其新書《人口懸崖:2014─2019年大通縮趨避要略》(The Demographic Cliff:Howto Survive and Prosper During the Great Deflation of2014-2019)去年年底出版,理據翔實、論點中肯,極具參考價值。

本欄今期從該書中首章節錄精華片段,以饗讀者。

登特對人口變化的分析中有一大關鍵概念——「消費開支波浪」(SpendingWave),其中包含一個不容忽略的信息,亦即出生年代固然重要,但更應關注的是生長於不同時代的各個世代,對帶動所屬時代消費開支所產生的作用。

根據登特對人口趨勢研究所搜集的全面資料,有助對宏觀經濟趨勢作出可靠預測。

例如他針對數十年來美國的人口趨勢,在書中作出下列預測:

「美國曆次人口變化導致1983年至2007年的平均消費開支高峰期,自2008年開始轉趨放緩,此一趨勢將維持至2020年才會開始收斂,直至2023年告終後才會掉頭回升。

雖然單憑此等數字無法預計股災及市況波動何時出現,但宏觀的經濟圖像卻於其中清晰可辨。

」

登特最近應邀接受筆者訪談,展望2014年經濟前景,就人口、債務、通縮等相關課題發抒獨到見解,同時探討今年較具潛力的投資範疇。

有興趣的讀者歡迎登入http://www.mauldineconomics.com收看有關內容。

以下文章節錄自《人口懸崖:2014─2019年大通縮趨避要略》,作者為登特研究公司(Dent Research)創辦人。

日本經濟自從1989年底開始一蹶不振,美國經濟則從2008年起表現乏善足陳;兩國經濟放緩,其實都可從一項簡單指標中得知端倪。

這項指標就是「消費開支波浪」(SpendingWave)。

所謂消費開支波浪,非關各種消費開支在各自的生命周期中所呈現的模式,而是從人口統計角度反映有關消費的普遍現象,例如美國一般家庭往往在一家之主年屆46歲時達到開支高峰期,而這也是家中子女紛紛離巢而去的時候。

經濟世代趨勢

其中對了解整體經濟趨勢至關重要的一點認識是,新一代消費者往往在年屆20歲左右投身社會,而在成家立室、置業買車、申請貸款時更會增加開支。

美國曆次人口變化導致1983年至2007年的平均消費開支高峰期,自2008年開始轉趨放緩,此一趨勢將維持至2020年才會開始收斂,直至2023年告終後才會掉頭回升。

雖然單憑此等數字無法預計股災及市況波動何時出現,但宏觀的經濟圖像卻於其中清晰可辨。

1989年,日經平均指數曾攀上38957點的高位;該國樓市高峰亦隨即在1991年出現。

盡管日本政府自1997年起幾經采取規模空前的貨幣刺激措施,及至2012年底,日本股市總值期間跌幅仍高達八成。

至於日本樓市,2011年市值仍較高峰期下跌六成,商業樓宇的跌幅則更慘烈。

雖然自1999年起,日本新一代已漸屆置業年齡,但由於新世代人口已大為減少,該國樓市一直未見顯著複蘇。

事實上,27至41歲是人生置業的全盛期。

在1989年發表的拙作《預測本領:預測經濟及商業未來的嶄新工具》(OurPower to Predict:Revolutionary New Tools for Predicting Our Economyand the Future ofBusiness)中,我預測日本市況逆轉將持續12至14年,而美國及歐洲10年內經濟將盛況空前。

惟獨基於人口指標,才能預見如此劇烈的環球經濟變化。

在踏上經濟迷途20多年之後,日本政府終於在2013年初宣布規模前所未見的刺激方案,以期重振雄風;該國股市升勢隨即持續至2013年中。

不過,由於刺激方案建基於非常貨幣政策,但求削減沉重債務及挽回人口趨勢,其功效能否持久難免成疑。

但既然日本人口增長放緩趨勢止於2003年,為何該國經濟近10年來一直未起色?

問題是全球經濟學家對兩大現象實在毫無掌握:史上人數空前之多的「戰後新生代」消費見頂,以及其後代人口減少。

不論日本、歐洲大部分國家、北美洲各國,甚至中國,要對症下藥,有關當局必須敢於正視棘手問題,例如面對人力萎縮,而人口增長又日見減少,究竟有何實質對策。

消費年齡指標

以美國為例,該國政府亦要到1980年才開始每年進行全面調查,深入統計消費者生命周期中各項大小開支、借貸、投資模式。

具備大量有關資料,就有可能對最基本的經濟趨勢作出預測。

例如美國勞工統計局的「消費開支調查」(Consumer ExpenditureSurvey),其中按年齡分類的統計組別就有超過600個;從中可知父母年屆41歲的美國家庭貸款額最高,因為此時往往是父母置業的高峰期。

一般美國家庭的消費開支在父母年屆46歲時見頂;富有家庭的消費開支高峰期則為父母年屆51歲(最富有的10%家庭)與53至54歲(最富有的1%家庭)之間。

54歲則為人生的儲蓄高峰期,而64歲則為資產淨值高峰期。

隨著人類壽命延長,上述各種高峰期亦自然相應延後。

【圖1】所見,僅為從廣泛調查所得的重點消費開支範疇資料,是否足以反映你在人生不同階段的開支模式?假如不是,原因大概在於你經濟條件較為優裕,以至各階段的消費高峰期得以延後。

至於人生階段中的整體消費縮減時期,其中部分消費範疇仍有延後達至高峰期的現象。

例如51歲是子女大學學費開支的高峰期;汽車則為消費高峰期最後出現的耐用消費品(一般約於53歲左右出現),因為一般父母在子女相繼離巢之後,由於毋須依賴以往但求實用的輕型貨車,因而往往有換車的沖動,例如購置一部新型跑車。

因此,汽車相關消費範疇在2013年表現突出,更可望於今年達至高峰。

不過,這類新車車主往往發現毋須接載子女之後用車機會其實不多,汽車消費開支因而隨之驟減。

儲蓄一般在46歲至54歲之間增幅最高,隨後增長速率放緩;而資產淨值則在一般人年屆63歲退休一年之後,亦即64歲時達至高峰。

住院及診症方面的開支以58歲至60歲之間為高峰期;旅遊度假及購置退休居所則以65歲為高峰期。

一般美國人往往在子女搬走以後(即46歲至60歲之間),在旅遊方面開支較多;70歲可說是美國人選擇搭乘郵輪旅遊的開支高峰期。

至於處方藥物及護養院兩方面的開支,則分別於77歲及84歲達至高峰期。

歸根究柢,中產階級經濟的關鍵實在於按年歲分類的消費開支。

一般經濟學家假設消費者的消費模式終生維持不變,全靠商業投資及政府收入帶動經濟增長。

事實上,消費者占美國GDP的比例高達七成,商業投資僅在消費開支持續增長時期才能有所擴充,而政府收入則有賴來自商界和消費方面的稅收。

由此可見,消費開支實為間接帶動經濟增長的動力泉源。

一個19歲的消費者,與一個46歲或75歲的消費者,彼此之間的消費模式可謂有天壤之別。

正當世代周期更替,以致年齡組別分布出現巨變之際,消費模式自然不會一成不變;人多勢眾的「戰後新生代」就更尤其如此。

須知個別範疇的消費模式亦會隨時轉變,例如電單車一項消費開支,往往隨著男性消費者面臨中年危機(45歲與49歲之間)而達至高峰。

消閑汽車亦然,相關消費開支的高峰期則往往出現於53歲至60歲之間。

移民供求效應

宏觀而言,消費開支周期對經濟的影響之所以如此重大,原因在於出生及外來移民趨勢均與世代浪潮息息相關。

對美國經濟而言,就業者代表「供應」一方,消費者則代表「需求」一方。

因此,世代周期帶動下,在不同世代各自邁向消費高峰期的同時,也會同時產生促進供應與需求的效應;對於先後出現於1942年至1968年及1983年至2007年的經濟蓬勃期,這也正是背後的成因所在。

一個世紀以前,外來移民是帶動美國經濟發展的最主要動力泉源。

新移民正是我所稱為的「福特世代」(Henry Fordgeneration),對推動美國經濟盛世一直持續至上世紀20年代居功至偉。

至於較近時期,正如我們早已預測,美國外來移民將於2008年起顯著減少,當時亦適逢戰後新生代消費開支銳減,以致美國於2008年至2023年間陷入下一個經濟大蕭條。

事實上,美國外來移民數字已逐漸下降,來自墨西哥的移民減幅尤其顯著。

加上美國出生率自2007年後持續下跌,相對於經濟學家根據以往人口趨勢所作預測,美國人口增長的實際速率勢將大為遜色。

在上世紀70年代至2000年代出現的美國近期外來移民潮,終在1991年達至高峰【圖2】,期間新增的外來移民,僅有助於壯大戰後新生代(生於1934年至1961年間),而非「回聲潮生代」(EchoBoom)(生於1976年至2007年間)。

外來移民以年約23歲者居多,整體平均年齡為30歲。

新移民往往隨即投入美國勞工市場,參與生產及消費。

因此,有別於出生人數,外來移民人數對經濟確能實時產生作用。

回顧1800年代末期,美國外來移民趨勢其實毫不穩定,繼1907年出現高峰期後,隨即於1914年驟跌。

第二次高峰期則出現於1991年,於2008年以後大跌。

須知美國外來移民潮經曆過史上空前高峰之後,又於上世紀30年代幾乎銷聲匿跡。

值得注意的是,戰後新生代的人數尤高於其上一代。

2007年,回聲潮生代正處於出生高峰期,其出生率亦曾接近戰後新生代,但此一世代浪潮勢頭較弱,而在2008年以至2020年代初期,在經濟不景的陰霾下,預料出生率降多升少,情況一如上世紀30年代及70年代。

此外,出生率須經外來移民人數調整,才可得出不同世代的總人數。

若把合法及非法外來移民計算在內,戰後新生代將為數更多。

我們從有關研究中發現,一旦經外來移民人數調整,回聲潮生代的人數增長根本及不上戰後新生代,因而成為史上第一個人數不及前一代的世代。

這一趨勢在發達國家之中已甚為普遍,只有澳洲及北歐國家例外而已。

不少歐洲及東亞國家更無回聲潮生代可言。

後勁不繼症結

不過,世代人口趨勢之間的細微差異,並非人人足可掌握,印刷傳媒以至電子媒體亦然。

例如2013年5月在美國財經雜志《巴隆氏》(Barron"s)發表的一篇文章,就指回聲潮生代的人數超於戰後新生代。

此等對有關人口問題粗枝大葉的評論,一向令我大為反感,但上述文章中的這個見解卻可謂對錯參半。

比較簡單而一般經濟學家又通常能夠掌握的概念,是大部分發達國家人口正漸趨老化,而退休福利的重擔勢將落在新一代身上。

新一代既然人數較少,而消費及賺錢能力又遜於前代,這對整體經濟將有何影響?日本經濟可謂前車之鑒:隨著該國先後於1989年及1996年陷入「人口懸崖」(DemographicCliff)困境,近20年來,該國經濟一直處於零通脹兼零GDP增長的狀況。

細看有關資料,可見回聲潮生代的人數確實多於戰後新生代。

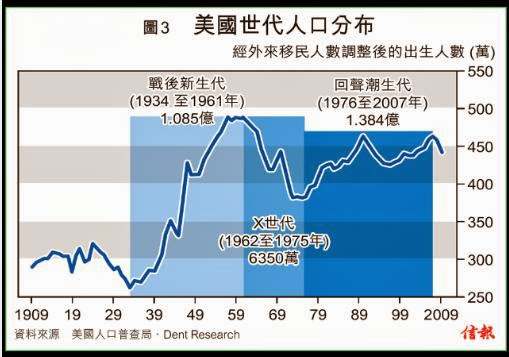

美國回聲潮生代的出生率在初期屬偏高,而其曆時32年的增長期(1976年至2007年),亦較戰後新生代28年的增長期(1934年至1961年)為長【圖3】。

經外來移民人數調整,美國戰後新生代為數達1.085億;回聲潮生代為數更達1.384億。

不過,在我的人口趨勢研究中,更重要的一點在於:戰後新生代經外來移民人數調整後的出生率,其實遠較回聲潮生代為高,而整體浪潮亦較大。

解讀人口趨勢及預測的核心在於「浪潮」,亦即出生率及增長的升浪,以及對每一世代增長幅度加以區分。

戰後新生代有如一股湧向海灘的十呎高浪潮,而回聲潮生代則好比一股五呎高的浪潮,滑浪者自然懂得區別。

雖然回聲潮生代浪潮的範圍較闊,但戰後新生代浪潮在勢頭及人數高峰兩方面都更高更強。

至於將在2023年左右出現的經濟蓬勃期,經濟賴以增長(即消費開支、貸款、置業、投資等經濟活動)的家庭數目將無以為繼。

雖然約在今後10年之內,不少發達國家仍可望經曆由人口趨勢帶動的經濟增長,但相對於戰後新生代,不論在消費開支及借貸幅度方面,只會瞠乎其後。

今後的經濟增長,動力泉源將主要來自科技發明,其中尤以延長人類壽命及工作年期的科技為主,對人力縮減趨勢應能產生抵銷作用。

至於有助促進經濟增長的科技範疇,則包括生物科技、機械人學、納米科技,以及潔淨能源。

不過,但凡新科技發展,往往需時數十年才能達致預期的經濟效益。

舉例來說,汽車雖然早在1886年就已發明,但要到1914至1928年才終於進入美國的主流經濟。

John Mauldin - 牛眼投資法始創人 舊文