即日官掂 - 你遜喂 2019年4月1日

你遜喂:軟件股增長少受經濟影響

【專訊】聯儲局3月會議向市場發出信息今年不會加息,這本來是非常利好的信息,但是市場當日尾市有沽售,次日股市上升,但星期五顯著下跌。美市在聯儲局會議之前一個星期淡靜,但是在聯儲局會議之後波幅增加,原因當然是聯儲局會議之後市場有新的分析,好友和淡友的爭持加劇。

3月20日聯儲局會議之後,市場買股、買債、沽售美元、買入商品。3月22日歐元區綜合採購經理指數51.3,低於預期的52;製造業採購經理指數47.6,低於預期的49.5;德國製造業採購經理指數44.7,預期為48。歐洲經濟數字引發德國10年債息率下跌至2016年以來最低水平,又進入負利率,由0.041厘最低跌至負0.032厘。跟著環球債券息率向下,債券曲線扯平;美元反彈尤其是對新興市場貨幣,土耳其里拉跌5%;商品下跌,黃銅下跌,其他工業金屬普遍向下;股市也是下跌。

美失業率降 不代表美股安全

聯儲局會議之後,看淡的理由有兩個:(1)聯儲局突然轉鴿是當局知道一些市場不知的壞消息;(2)利率曲線又再扯平,顯示經濟衰退即將來臨,會影響公司盈利。第一點是不通的。因為聯儲局的往績本身已經否定了這個可能說法。聯儲局去年12月還在加息,信誓旦旦經濟良好,但在1月便完全改變態度。如果說聯儲局有先知的能力根本就很難令人信服。至於第二點有些道理(但也有很多爭論),被美國聯儲局關注視為衰退指標的3個月和10年債券利率差價曾跌至負數,更加引發恐慌,加重了市場憂慮經濟衰退的風險。

支持經濟衰退即將來臨的觀點還有聯邦快遞最近發出盈警。聯邦快遞的盈利以往和美國及環球經濟增長關係密切。美國失業率下降,但這並不表示美國股市安全。1979年5月、1989年3月、2000年4月、2006年10月和2008年9月都是美國失業率低位,之後18個月美股進入熊市。一個經濟解釋是低失業率使勞工成本上升影響公司利潤。

基金偏淡 沽空歐股成熱潮

另一個導致股市波幅上升的原因是市場流通性下降,導致急升急跌。摩根大通衍生策略師Kolanovic分析股市在2018年第四季急跌和在今年1、2月急劇反彈都和流通性下降有關。

此外,基金偏淡也是波幅上升的一個背景。根據美銀美林對管理5570億美元資產的基金經理調查,基金仍然喜愛防守資產,包括現金及地產信託(REITs),沽售周期資產,例如英國和歐洲股票。認為美元「超值」的比率是2002年6月以來最高。雖然環球股市上升近20%,基金股票比重下跌至2016年9月以來最低水平。超過三分之一被訪者相信美國聯儲局加息周期已經完結,53%相信短期息率在未來12個月維持不變。現在最擁擠的環球交易是沽空歐洲股票。歐洲股票成為最不受歡迎資產,醫療保健股比重在今個月下跌最大,銀行股傳媒股是最不受歡迎界別。事情發展是在聯儲局會議之前歐美金融股先破位,但在聯儲局會議之後銀行股回落,而且幅度不小。

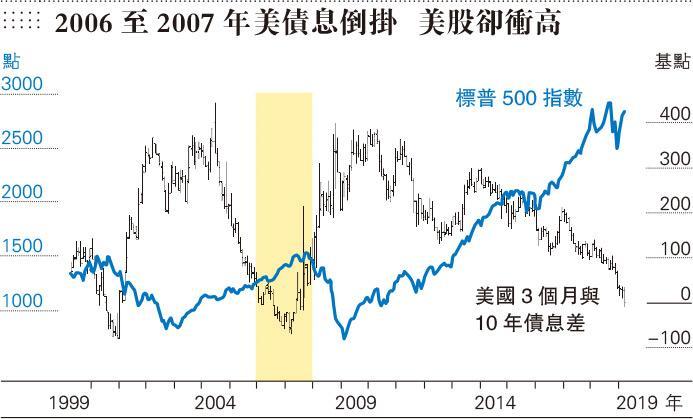

2006年債息倒掛 美股反而衝高

暫時,我覺得經濟衰退的推斷與公司盈利增長的發展並不脗合,宏觀數字和由個別公司業績前景預測建立的微觀分析並不協調;而且美股內部絕大多數的時間都是有牛有熊,表現出色的界別或主題都有不少,經濟放緩對不同界別有不同的影響。例如軟件股巿是長期增長(secular growth)股份,受經濟下滑的影響比較小如果是市場真的憂慮衰退,軟件股的增長顯得更加寶貴。重要的是信貸市場仍然穩定,因此牛熊共舞的格局仍會維持。至於3個月和10年債券利率差價和美股的關係更是沒有定論,2006至2007年時3個月和10年債券利率也是倒掛,股市卻是衝高(見圖)。

此外,市場流動性下降是一面雙刃劍。Kolanovic認為流動性下降是股市急劇反彈(也是之前急劇下跌)的原因,他相信空倉回補、公司回購、交易員伽瑪對沖及一些槓桿化已足以促成美股由低位反彈和繼續上升。

shunwailee@hotmail.com

[你遜喂 牛熊共舞]

即日官掂 - 你遜喂 舊文