羅家聰:新興國策趨歐美制度好者逆周期

先進國家近期都在減息、放水,相反,有些新興市場卻似有意緊縮、收水。風景,真的那邊獨好?翻查金磚五國近年的經濟增長,中、印、巴2010年見頂後一路向下,南非2011年起向下,俄羅斯自2012年起向下;這跟幾乎所有先進國的增長向下一樣,只差有些先跌穿零線(即收縮,如歐、星)有些則未。可見風景從無所謂那邊獨好。

既然近代一體化下,風景邊邊相若,按道理各國政府的財政、貨幣政策理應接近。其實早在2005年,GracielaKaminsky, Carmen Reinhart and Carlos Végh已發表了題為「When ItRains, It Pours: Procyclical Capital Flows and MacroeconomicPolicies」之作。有譯「屋漏偏逢連夜雨」,但還不及台灣人朱政騏譯的「無雨則靜,一雨成濘」傳神。

新興國采用順周期

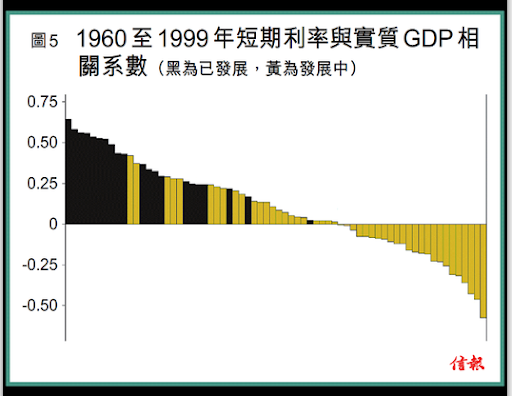

三人以1960至2003年104國數據,發現經合國用逆周期(countercyclical)政策,但新興國則用順周期(procyclical)或非周期(acyclical)政策。逆周期貨幣政策是指GDP與短息的周期部分同向,如衰退時減息;順周期指兩者反向,非周期兩者無關。而逆周期財政政策則指GDP與政府開支的周期部分反向,順周期同向,非周期無關。

新興市場緣何「咁傻仔」呢?原因大概是金管局總裁常掛嘴邊的理論:過熱加息,會吸引資金流入,火上加油;衰退減息,會加速資金流走,雪上加霜。

至於財政政策,有風使盡利(好景時大使)多因政治壓力,無風楝篤企(逆景時緊縮)則因彈盡糧絕。是為無雨則靜,一雨成濘。縱使八年前發表、分析十年前的研究如是說,但其一作者CarlosVégh在近年兩篇研究當中(其一與JeffreyFrankel合著),卻已「修正」前說。

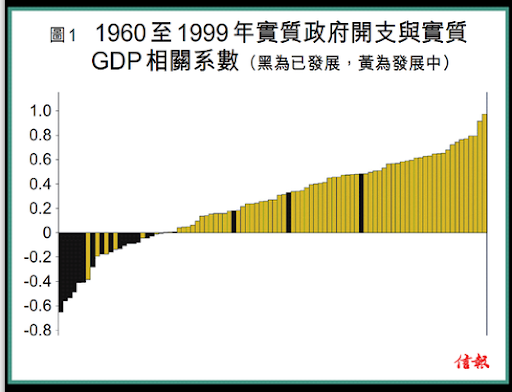

首篇論財政政策(參考1)。先將近半世紀以千禧為界,分為首四十年及尾十年。在21個已發展及73個發展中、共94國當中,在2000年前,實質政府開支周期部分(detrendedcomponent)與實質GDP周期部分反比(逆周期)者幾無新興國家【圖1】。

但2000年後,落雨收遮(順周期)的新興國雖仍多,但逆周期的顯然多了【圖2】。

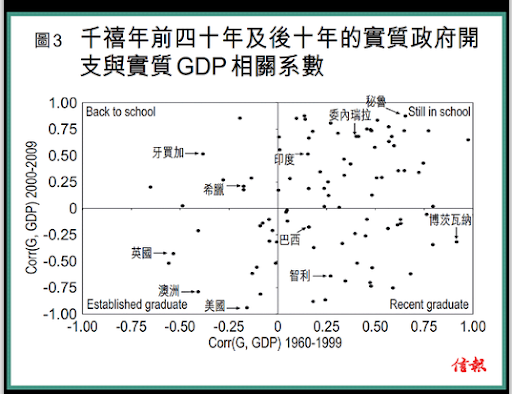

將千禧前四十及後十年的實質政府開支與GDP(兩者皆取周期部分)分別以橫、縱二軸示之,左下「一楷」由負(1960至1999)到負(2000至2009),在奉行逆周期政策上屬早「已畢業」一?,例子包括美、英、澳洲等先進國。

至於右下由正到負的,由順周期過度至逆周期,屬「剛畢業」的一?,包括巴西、智利等新興國家【圖3】。岔開一筆,研究用上「畢業(graduation)」字眼,有點為其2005年前作辯解的味道,意指當時新興國有不少學生,現在有些已畢業了,故亦修正結論,不愧為教授口吻!

固然,有些畢不到業的:右上的由正到正,一直順周期,例子有秘魯、委內瑞拉。至於左上的更由負到正,即由逆周期倒退至順周期,屬「重返校園」一?,如希臘。

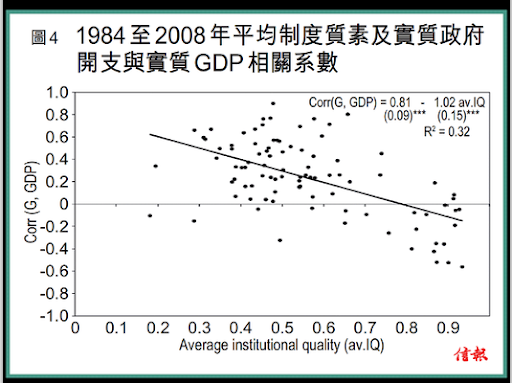

究竟有何因素令一些新興國畢業呢?研究的價值不只在發現現象,更在找出原因。研究員相信這與制度有關,於是從International Country Risk Guide中找出了投資風險、貪汙、法治及官僚四個方面的數據編成制度質素(IQ)指數。

回歸分析顯示,這平均IQ愈高,政府開支與GDP愈會反比,即政策愈傾向逆周期【圖4】。因果測試顯示,是前因後果而非後因前果(the converseis not true)。說白了是制度好,政策才會好。

智利墨西哥轉逆周期

看過財政政策,現看貨幣政策(參考2)。做法一樣,逆周期下利率周期部分應與GDP的周期部分成正比(留意上文關於政府開支是反比的)。同以2000年為分水嶺,此前采逆周期(相關系數>0)的新興國不多【圖5】,但此後則顯然多了很多【圖6】。比較【圖1、2,圖5、6】可見,無論先進還是新興國,2000年後較諸之前,逆周期的國家總數多了,而逆周期程度(系數數值)亦大了,可見這是質、量俱在的「畢業」;當中貨幣政策「畢業」國占達八成(圖6正相關系數的國家占比),較財政政策成熟。

同樣再將剛述變化分為「四楷」【圖7】,右上為早「已畢業」、采逆周期的一?,有美、英、韓等國。左上「剛畢業」、由順周期轉逆周期的,則有智利、墨西哥等國。而左下「未畢業」的包括拉美、非洲等新興國,至於右下「重返校園」的,則竟有中、巴等金磚國。比較財政與貨幣政策的變化【圖3、7】,「已畢業」的大多是先進國家,「未或剛畢業」的則多是新興國。出奇的是,竟有金磚大國的貨幣政策「重返校園」。

是什麼因素令這些國家「畢業」而采逆周期政策?答案又是制度。研究員引入了Fear of FreeFalling (FFF)這概念來以三段論作解釋。FFF定義為短息與彙率貶速兩者的周期部分之相關系數;不講不知,FFF乃Reinhart andRogoff用語。貶值反映資金走、經濟差,理論上應減息。兩者愈正相關,即是愈貶值愈加息,反映央行欲吸資金回頭,生怕愈減愈貶,貶如自由落體。而愈FFF者,短息與GDP愈負相關,即愈傾向順周期(如衰退下加息)【圖8】。另邊廂,愈FFF者,其IQ(制度質素)亦愈低【圖9】。

用逆周期GDP波幅低

這兩現象其實合乎常識:IQ低者都是差矣,當然會怕錢走(FFF)亦難采逆周期。將兩個現象合並並剔去FFF這因素,即見制度質素與周期相關兩者成正比。換言之,制度愈好,短息與GDP愈正相關,即是愈逆周期。這與【圖4】財政政策下的情況一致。而事實上,數據可以證明財政政策愈逆周期者,貨幣政策也會傾向逆周期的【圖10】。

迄今所見,雖然近年采用逆周期貨幣政策者漸多,但仍有不少新興國行順周期的。在國基會新鮮出爐、共六人合著的研究當中(參考3),便有留意到這現象【圖11】。較諸1980年代,2000年代時先進國(左)顯然甚一致地(unimodal)采逆周期政策,但新興國(右)則較為兩睇(bimodal)。何解仍有這麼多新興國采順周期貨幣政策呢?其回歸分析顯示,制度好壞是原因之一;這與上述兩研究的論述一致。

另一主因則是,采通脹目標或隨泰勒法則(inflationtargeting/Taylor rule)者,較能采用逆周期政策。

肯行通脹目標者,較能采逆周期,而實證亦發現,采逆周期政策的GDP波幅較低【圖12】。這非什麼新鮮或驚人發現。早在七、八年前敝欄寫通脹目標系列文章時,已引貝南奇大堆研究指通脹目標可穩定經濟。今進一步知的,通脹目標者也較逆周期,只是當下仍有新興國未能實行可信(credible)的貨幣政策或制度差,故未能逆周期。

下周紅假,本欄小休一次。

參考:

1. Jeffrey A.Frankel, Carlos A. Végh, and Guillermo Vuletin (2011), "OnGraduation from Fiscal Procyclicality," NBER Working Paper No.17619, Nov.

2. Carlos A. Véghand Guillermo Vuletin (2012), "Overcoming the Fear of Free Falling:Monetary Policy Graduation in Emerging Markets," NBER Working PaperNo. 18175, Jun.

3. DonalMcGettigan, Kenji Moriyama, J. Noah Ndela Ntsama, FrancoisPainchaud, Haonan Qu, and Chad Steinberg (2013) "Monetary Policy inEmerging Markets: Taming the Cycle," IMF Working Paper 13/96,May.

一名經人 - 羅家聰 舊文