羅家聰:日本量寬無作用日圓通脹豈易控

日本銀行(日銀.下同)加碼至無限量寬,有無用呢?看看以前有無用就知道了。

日銀今次量寬,有媒體指是第八輪;但從政策發布配合數據,應該只有兩輪:首輪2001年3月19日至2006年3月9日,次輪2010年10月5日至今。若說期間加碼,頂多只算是QE1.x、QE2.x而非QE3。好比聯儲局去年9月推QE3後年底改為無限版,但因資產規模未見結構性加快,故頂多只算是QE3.x。至於日銀兩輪量寬,也有不同。

兩輪有何不同呢?首輪即十年前的一次,是以貨幣基礎當中的往來賬餘額為目標。貨幣基礎是貨幣最基礎的部分(看似廢話),再經循環貸存後才會成為M1、M2、M3等貨幣供應,故貨幣基礎正是敝欄常指的「印銀紙」。然而,銀紙往往毋須真印出來,只以記賬形式呈現的是往來賬餘額。

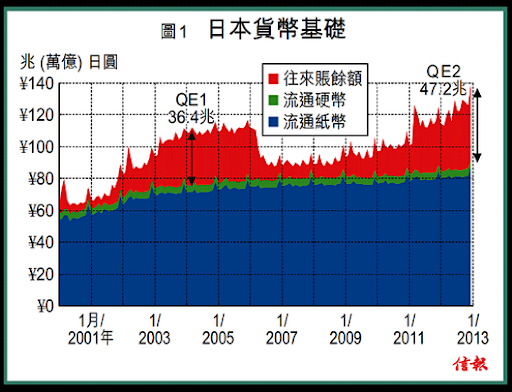

不過對日銀而言,一張張印出來的「流通紙幣」,原來才占貨幣基礎最大部分【圖1】,情況與聯儲局相反。回說量寬,首輪就是以35兆(萬億,trillion)日圓往來賬餘額為目標;至於今輪,數字已逾47兆,勝過首輪。

真假量寬一目了然

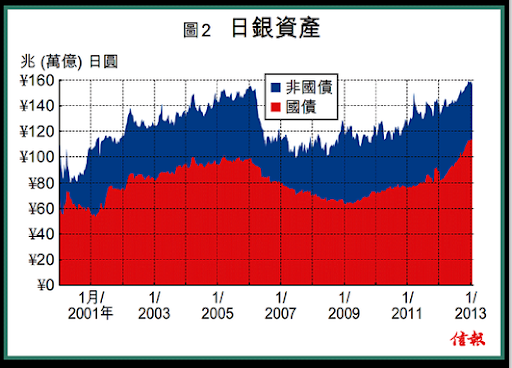

不過今輪量寬卻非以往來賬餘額為目標,而是改以持有多少證券資產,學足美國。誠然在量寬下,日銀所持的資產【圖2】與往來賬餘額(與圖一比較)大概同步上升,因資產增加主要來自買債,說穿了不過是特大規模的公開市場操作:日銀資產購買計劃(AssetPurchaseProgram)會反映在往來賬中的「貸款及市場操作」,成為變動源頭。縱美、日兩國都聲稱在玩QE3,但美國去年的貨幣基礎無增,反而日本急升【圖3】,真假量寬一目了然。日銀由往來賬改以資產為目標,顯然掩人耳目,令人真假難分。

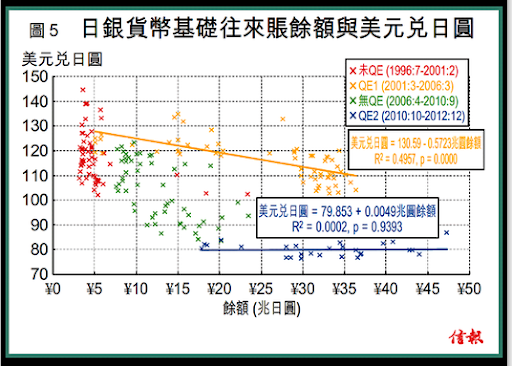

以往來賬餘額為量寬計,究竟曆來QE有否令日圓貶值?似乎愈Q愈升【圖4】!再將有、無量寬的日子准確劃分時期【圖5】,則見QE1時確實愈Q愈升,且統計顯著(黃線)。

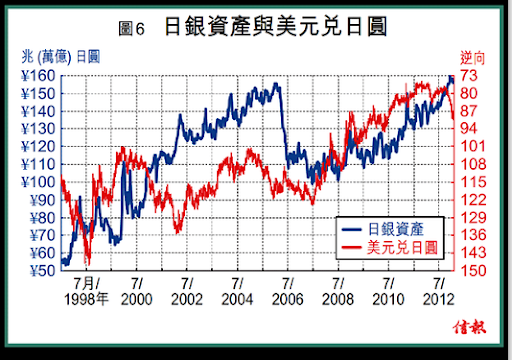

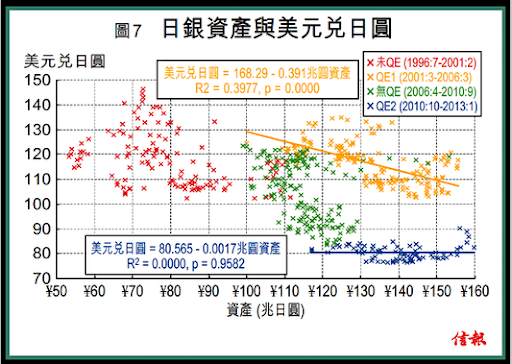

到QE2時,餘額多少則與日圓無關(藍線)。將往來賬餘額換上日銀資產,分別不大【圖6】;同樣分期分析,也得QE1愈Q愈升、QE2毫無反應之象【圖7】。

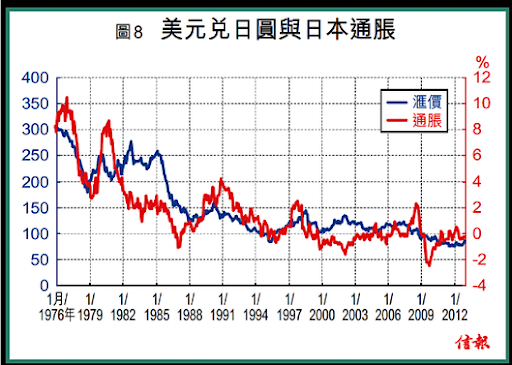

升值乃日銀所最不願見,究其原因,是升值幾乎等同通縮。事實上在過去數十年,日圓持續升值,日本通脹持續下跌【圖8】。這個關系幾呈線性,美元兌日圓每跌100,通脹平均跌3.7%【圖9】─長遠而言,這可不是小數。也從平均而言(圖九粗線),美元兌日圓100是通脹通縮的分水嶺。無怪乎昨日有日官員指,日圓應該重返紅底。

貶值引發通脹,這句說話幾乎肯定對的,因為貶值by definition是貨幣購買力跌,而貨幣「買唔到?」則bydefinition是物價相對貨幣貴,這by definition是通脹上升,故這句話幾乎是by definitiontrue的;背後的唯一假設是美元購買力穩定。

別駁斥這,也別隨便相信什麼美元貶值論,美彙指數事實上仍在80上下,近五年前還在70邊。

由此可見,日本量寬失敗,主要是敗在兩處:一不能使圓彙貶,二不能使貨幣轉。於第一點,彙價受眾多因素影響,本難操控;尤其散落坊間的銀紙出奇地多【圖1】,在日銀幹預圓彙時,究竟是日銀坐莊還是市場坐莊,亦難論定,幹預失敗亦非無道理。第二點則可溯諸幣量理論:何文俊昨已圖示日圓流速減慢,縱M增但V減令P難升。

藉此撇開一筆,有指幣量理論脫離現實,「理據之一」是P無計入金融資產價格。這顯然是P的實證統計問題,不能說成理論出錯;而以GDP量度經濟活動也無不妥,因GDP里頭已包括金融活動。

至於「理據之二」指貨幣流速不固定,但這無損MV=PQ算式;無人說過V必須是常數。畢竟V總是由另三者計出,要作實證否定殊不容易。

日債可能會爆煲

日本因圓彙不貶或通貨不通而無通脹,但若通脹一旦重臨,又是否真屬好事一樁?眾所周知,長息、通脹走勢一致,日本也不例外【圖10】。若通脹真見2%,依圖所推,十至卅年期日債豈非達4、5厘?如斯水平,日債之煲爆硬了。可幸的是,通脹與長息關系似自1997年呈結構轉變,就近十五年言,2%通脹僅對應13/4厘長息【圖11】。

要遏債息,央行買債或許有效。日本政府持有逾九成半國債街知巷聞,而事實上,自有紀錄至今,央行持國債額確與十年債息反比【圖12】,關系極為線性且統計顯著【圖13】。這就是說,日銀買債或許真能買低長息。只不過問題是,長息低企之下,圓彙又能否貶值、通脹又能否上升?反轉來講,一旦圓貶通脹升,長息又能否不升?

問題似乎不單只是升還是跌,而是幾快。假使圓彙慢慢貶,通脹、長息皆慢慢升,經濟有可能因圓貶通縮去而複蘇,哪怕幾慢都好,只要步伐跟長息上升相約,國家資產(經濟)跟負債增長速度平衡,日債有可能不爆煲的。

還有,慢慢貶值變相慢慢減債!但問題是有否這樣理想。政府要控制彙價、物價的方向還可,但其速度,則幾難矣。

在下會打趣說,圓彙重返360倒無問題─若是攤開幾十年貶的話。要是幾年內、甚至幾季內,如斯速度定有問題。國家的威脅,往往不是來自水平高低,而是波幅。

一名經人 - 羅家聰 舊文