JohnMauldin:債困解圍人?勢危

打從去年底以來,筆者在演說及簡報活動中一再指出,當前世界最嚴峻的宏觀問題在中國。

中國當初為了支撐經濟增長而債台高築,如今清算的日子逐漸迫近。

中央政府的態度似乎相當積極,但種種措施是否足以力挽狂瀾?世界經濟體系又將面臨多大的威脅?

筆者現正身處阿根廷卡法亞特(Cafayate),處理公事之余也順道舒展身心,因此本周特邀同事雷伊(WorthWray)代筆,與讀者分享其相關研究心得,以及我倆就中國危機方面的交流見解。

雷伊曾任職基金經理,是一名年輕有為又具真知灼見的經濟學家。

憑借旅居中國的經驗;加上緊貼中國時局的人脈線眼,雷伊以豐富的數據及深入淺出的筆觸,剖析中國當前問題,當中不少論點發人深省,必定讓讀者獲益良多。

下文作者為經濟信息出版公司Mauldin Economics首席策略師雷伊:

2010年,當歐洲債務危機愈演愈烈之際,美國對沖基金Corriente創辦人哈特(MarkHart)語出驚人,警告世界經濟或將面臨另一股不穩力量沖擊。

他指出,中國正處于「巨型信貸泡沫的晚期」,並預言泡沫爆破之下引發的經濟後果,「驚天動地的程度將不亞于中國過去10年超群的經濟表現」。

哈特在基金界以料事如神見稱,金融海嘯前沽空美國次按證券,為投資者大賺一筆;及後又准確預測歐洲債務危機。

但他直指當時欣欣向榮的中國是危機之源,亦叫人難以置信。

據筆者所知,哈特及其Corriente團隊是芸芸環球宏觀基金中,最先預言中國經濟將硬著陸的一批。

哈特相信,中國經濟將遭受重挫,樓市股市的投機性泡沫相繼爆破,促使外資大舉流走,拖累人民幣彙價急挫。

即使中國政府奮力調控之下,成功阻止經濟陷入通縮,但也難免以人民幣貶值作為手段。

換言之,哈特深信無論中國經濟如何了局,人民幣十之八九都會大幅貶值。

英國《每日電訊報》首席商業記者阿米斯特德(LouiseArmistead)2010年11月出席哈特其中一場有關中國危機的簡報會,作出以後報道。

文中列舉哈特的見解觀察,今天看來昭然若揭,類似言論在互聯網上更不知已轉載傳閱了多少遍;但在4年前,真正聽得入耳者少之又少。

事實上,隨著中國信貸持續高速增長,加上影子銀行借貸暗中推波助瀾,以至資本錯配問題日益嚴重,文中列舉的各項經濟數據4年下來已進一步惡化:

中國被視為環球經濟增長的火車頭,但Corriente的簡報內容,實際上把這個主流想法攻擊得體無完膚。

該對沖基金指出,「利率處于不恰當的低位,加上彙率受到人為壓抑」,以至各種危險的泡沫徐徐產生,受影響行業有以下幾個:

原材料:Corriente指出,扣除出口部分,中國過去5年水泥耗用量只占產量的65%。

當地目前的鋼鐵產量,更超過緊隨其後7大生產國的產量總和;鋼鐵業剩余產能達2億噸,較歐盟及日本年初至今的總產量猶有過之。

物業建築:Corriente估計,中國全國供應過剩物業面積達33億平方米,但每年新建物業面積卻達2億平方米。

樓價:在中國8大主要城市,房價對租金比率平均為39.4倍。

相比之下,在美國樓市泡沫爆破前,相關比率亦不過22.8倍。

Corriente指出:「由于沒有其他投資選擇,內地企業、家庭及政府機構把剩余流動性投放到物業市場,住屋價格因而攀升至難以持續的水平。

」如此一來,中國大部分平民百姓都沒能力置業。

銀行業:一如西方的信貸危機,由于基建項目貸款以地區投資公司(LIC)的名義批出,基建信貸泡沫對銀行業有多大影響並不容易察覺;LIC屬空殼機構,向內地銀行借款,再投資于固定資產。

哈特估計,假如內銀把地區投資公司持有的沒現金流資產(non-cashflow-producingassets)當作不良貸款入賬,則業界的呆壞賬占銀行資本比例將達98%。

由此可見,中國非但不是「環球經濟增長的主要引擎」,反而是「巨大尾部風險(tail-risk)」。

4年下來,中國經濟因為嚴重信貸泡沫而蒙上陰影;加上大刀闊斧改革如箭在弦,生產活動開始放緩。

投資回報未如理想,暴露了深入經濟各個層面的資本錯配問題。

其中,樓價持續降溫,商品庫存則堆積如山。

鑒于中央政府一改立場,容許企業債務違約(中國曆來的違約率是零),賴債事件或會愈鬧愈大進而失控,銀行不良貸款比例急升之余,資本實力亦將大為削弱,連鎖反應之下引發恐慌的風險實在不容忽視。

目前,人民幣彙價持續走低,大有可能是中國人民銀行故意為之,以促進貿易融資緩慢的去杠杆化過程。

中國明斯基時刻?

「中國活像一頭正在踏單車的大象,假如速度減慢就會象仰車翻,以至全球亦可能為之震動。

」──摘自《中國震撼世界》(ChinaShakes the World)一書中《金融時報》中國投資參考總編輯金奇(James Kynge)的言論。

經過30年持續高于8%的經濟增長,加上2000年銀行業整頓行動取得成功,中國經濟本來形勢大好,沖破「中等收入陷阱」(middleincometrap)、進化為較先進的內需主導型經濟指日可待。

只可惜美國2008年爆發銀行危機,痛苦的削債年代由此展開,發達國家埋首修補資產負債表,新興市場亦因為需求驟降而大受打擊。

為免經濟在如此不適當的時候陷入衰退,中共領導層隨即推出60多年來最巨大的赤字預算刺激需求,同時又把利率降至曆史低位,並大舉向經濟注入流動性,從而刺激銀行貸款。

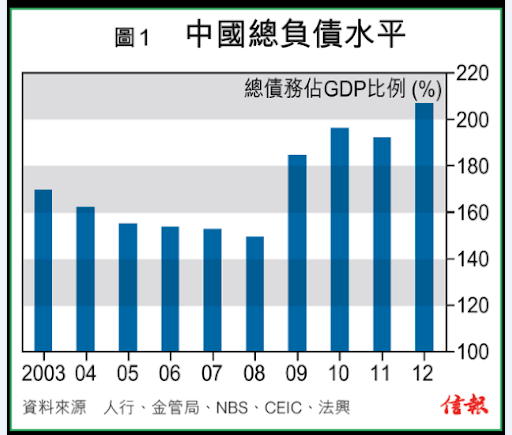

【圖1】可見,中國總債務占GDP比率(包括影子銀行體系的相關估計)由2008年的不到150%攀升至2012年的近210%,每年增幅約20%,2013年升勢依然持續。

更令人擔心的是,由于市場普遍預期中國政府必會為違約事件「包底」,以至公司債務比例由2008年的92%飆升至目前的150%。

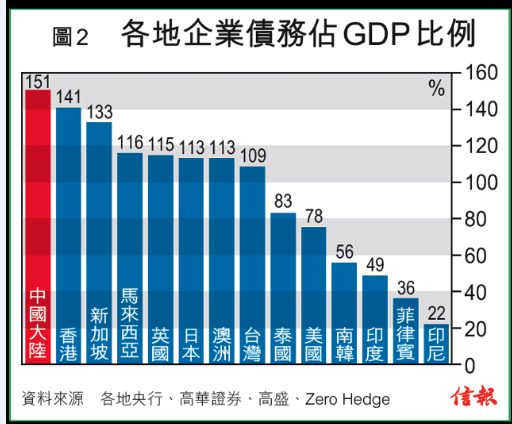

中國企業杠杆水平如今已屬世界之冠,比美國企業負債比例高逾1倍【圖2】;與此同時,中國卻出現逾60年以來首宗債務違約。

進一步探討債務問題之下,當可發現中國負債持續攀升,但對經濟增長發揮的作用卻愈來愈小,意味著新貸款未能妥善運用,以至推動生產活動的作用大減。

正因如此,不少分析師相信,中國官方公布的不良貸款比例只有1%並不足信,相信實際數字為11%左右,相當于GDP二成以上。

中國2008年至今債台高築,看來大有可能釀成破壞力非比尋常的銀行危機。

化解危機難度之高,猶如高空走鋼線,但中國領導層看來卻沒有像美國及日本一樣否定債務問題,反而積極面對。

由國家主席習近平領導的新班子似乎下定決心,寧可戳破國內債務泡沫,容許違約事件廣泛出現,也不願任由經濟體系的杠杆程度變本加厲,最終導致危機一發不可收拾,甚或釀成日式經濟不景氣。

去杠杆化三部曲

中國政府最大的挑戰,在于讓經濟逐步去杠杆化之余,又不致令經濟大幅倒退。

去年9月,法興銀行中國經濟師姚煒及經濟研究員ClaireHuang發表題為「化解中國信貸泡沫」(Deflating China"s creditbubbles)的報告,建議中國政府以下述3個步驟去杠杆化:

第一步在于讓信貸停止增長,尤其是高風險貸款的增長,從而減慢整體杠杆水平的上升步伐。

要達到這個目標,北京政府必須嚴控貨幣政策……人民銀行原先擺出強硬得出乎意料的姿態,遲遲不向市場注入流動性,以至利率抽升之勢前所未見。

我們同意人行的做法有欠高雅,與市場溝通亦嫌不足,但此舉確能發出強而有力的訊息,顯示當局對充斥金融體系內種種高風險借貸行為如何不滿。

不過,隨著經濟增長放緩,中央要維持強硬姿態實有難度,皆因信貸增長一直是當局穩住短期經濟增長的政策工具。

第二步在于讓(大部分)壞賬續期。

假如凍結信貸增長限制了經濟增長的上行空間,讓壞賬續期(至少于短期來說)應可限制經濟的下行空間,可謂必要之惡。

此舉可避免企業連環破產,經濟亦可趁機去杠杆化。

第三步就是循序漸進解決不良貸款。

內地不少企業恐怕連支付債務利息也力有不逮,假如金融體系繼續給它們續命,則具效率經濟活動所分得的金融資源就會相應減低。

日本經濟失落數十年的教訓正在于此,任由大量半死不活的企業苟延殘喘,經濟自然增長乏力。

有見及此,中央應任由不良項目拉倒、經營不善的企業倒閉,為具效率的業者騰出發展空間。

過去一年,內地信貸市場屢鬧「錢荒」,但人民銀行卻袖手旁觀。

有論者質疑,這是當局故意為之,對影子銀行體系以示警戒。

筆者對此憂心忡忡,須知道此等行為形同玩火,不僅威脅中國自身經濟,亦會禍延世界。

更何況經濟假如強健安康,同業拆息不會動不動由2%飆升至12%。

內地同業拆借市場的「水松」、「水緊」情況,很大程度可從【圖3】的外彙流動找到答案。

筆者認為,這也許是人行失去駕馭能力的明確征兆。

中國企業債務比例既已超過150%,總債務水平更在210%之上。

參考過往經驗,中國的「明斯基時刻」(MinskyMoment)恐怕逐漸迫近。

無論實際結果如何,環球需求受沖擊及經濟增長下滑勢將無可避免,投資者應作好准備。

中國政府或有足夠資產,阻止可怕之極的危機出現,並讓經濟保持2%至3%的增長。

但世事無絕對,最終可能證明哈特是對的。

中國危機4年下來仍未了局,恐怕連哈特也此料不及。

但他創立的Corriente中國機會基金仍然運作,該公司亦繼續押下巨注打賭人民幣下跌。

事實上,人民幣彙價近日持續走低,由于市場中人大多預期人民幣兌美元只升不跌,人幣近日走勢令人大感意外,亦可能只是轉弱的第一步而已。

中國政府如今變相跟利差交易炒家的對賭,看來更有望成為拆倉活動的大贏家;須知道人民幣幣值下跌10%,涉及資金達200萬億美元。

讓人民幣貶值實際上就是加入貨幣戰,催谷出口之余,更毋須明目張膽繞過利伯維爾場。

鮮為人知的是,隨著實質有效彙率近年拾級而上,中國競爭力已大為削弱。

相同情況亦在歐洲發揮作用,歐羅危機爆發前的十數年廉宜資金泛濫,以至愛爾蘭、西班牙、希臘、意大利相對于德國逐漸喪失競爭力。

【圖4】列出各大經濟體的相對單位勞工成本,正好反映各地實質有效彙率近年的變化。

世界各地的政客多年來投訴中國不讓人民幣自由浮動,這次終可求仁得仁。

人民幣貶值10%、20%甚至50%,可望在中國面臨工業轉型這個關鍵時刻,紓緩圍繞杠杆貿易融資的種種潛在問題,提升中國競爭力之余,亦可穩住政府財政。

須知道在1997至98年亞洲金融風暴之際,各國貨幣貶值幅度平均達六成之多。

金融風暴亞幣跌六成

盡管不少經濟學家相信,以中國占GDP近50%的豐厚儲備,應可阻止資本大舉撤離。

但筆者認為,他們似乎看錯了數據。

鑒于資本錯配問題普遍,開支白白浪費的例子俯拾皆是,GDP大有可能存在「水分」。

更何況中國外彙儲備中一大部分已借到海外,不能隨便動用。

過去50年,伴隨信貸增長無度而來的投資熱,最終都以硬著陸收場,由上世紀80年代的拉美債務危機,1989年的日本、1997年的東亞,以至美國先後在90年代末的科網泡沫及千禧首10年中期的樓市泡沫,全都無一幸免。

筆者與JohnMauldin經常論及中國,最終結論只有一個。

我們無法預測中國終歸會溫和放緩,還是硬著陸,但對索羅斯(GeorgeSoros)的見解深表認同:「當前世界最重大的不確定因素並不在于歐羅,而在于中國經濟未來的方向。

」

須知道中國經濟即使不陷入嚴重衰退,環球經濟增長亦勢將受拖累。

中國實質經濟增長放緩到2%至3%,再加上進口需求轉弱,或將為世界各地帶來需求沖擊,印度及印度尼西亞等亞洲新興經濟體,澳洲及南非等商品開采國,以至法國及意大利等經濟每況愈下的歐羅區國家,也恐怕受到波及。

投資者的為難之處,在于中國當前實況尚且無從掌握,將來的命運就更難猜測。

中國原始經濟數據即使沒有經過人為操縱,也千瘡百孔;與較確切的經濟活動數據比對之下,更是前後矛盾。

根據維基解密2010年披露的一則美國外交電文,就連總理李克強也認為中國GDP數據是「人造」,並不可靠。

中國當前的困局對投資者來說實是寶貴的一課:最重大的風險往往難以預計,正所謂有備無患,分散投資或許是自保的唯一方法。

(JohnMauldin按:過去數年,筆者一再指出,假如中國政府讓人民幣自由浮動,人幣彙價將有一段時間走低,跌幅更可能相當顯著。

人民銀行日前擴大人幣兌美元交易波幅,此後人幣果然轉弱,似乎是獲當局默許,旨在狠狠教訓炒家一頓,警告他們不要肆無忌憚把人幣推高。

貨幣自由浮動後,可升亦可跌。

筆者相信,日圓彙價正向著200日圓兌1美元的水平進發,過程既漫長且波動,對相關投資者而言是耐性與決心的考驗。

買賣人民幣的投資者同樣需要那份決心;自以為高瞻遠矚、料事如神者,自會發現中國投資路崎嶇不平,險象環生。

John Mauldin - 牛眼投資法始創人 舊文