JohnMauldin:退市不留守新興福自求

面對股市節節下跌,投資者心中都有相同疑問:「到底大跌市是聯儲局逐步減少買債使然,還是另有原因?」本欄今期將解構個中玄機,同時深入剖析新興市場當前面對的危機。

聯儲局在最近兩次的政策會議中各宣布減少買債100億美元,意味著環球經濟每月仍將迎來650億美元的量寬資金。

假設聯儲局最初宣布第三輪量寬時,每月買債金額是650億美元,而非實際上公布的850億美元,最終結果可有不同?依筆者之見,850億與650億美元實際僅毫厘之差;但金融市場的反應顯示,投資者認為兩者差天共地。

實則這兩個數字的分野不在於金額,而在於聯儲局的論述。

減少買債等於向市場示意,量化寬松在未來某個時候就會劃上句號,投資者於是爭相盤算退路,希望在局方全面「收水」前安然離場。

新興市場的噩夢只是剛剛開始。

自2000年初以來,熱錢源源不絕流入各地新興市場,追捧當地的經濟增長概念。

互惠基金的推銷理據,不外乎隨著新興市場的低技術工人力爭上遊,晉身中產階層,勢將形成一股爆炸性力量推動經濟欣欣向榮。

只可惜新興市場經濟增長背後的真正動力並非如此,中產冒起從而推動經濟之說,其實就是認為只要工人獲得加薪,把閑錢花費在平幕電視等高價消費品,經濟自會繁榮昌盛。

但大部分新興市場真正的增長動力,仍然源自發達經濟體的投資及貿易需求。

新興市場的增長模式不外乎三大類:一、吸引富裕國到來投資,從而推動發展;二、生產迎合富裕國消費者的產品;三、輸出原材料,供制造業經濟體生產迎合富裕國消費者的產品。

然而,上述增長模式不僅漸走下坡,而且舉步維艱。

發達國主宰新興盛衰

目前新興市場內最具競爭力的企業,不少是中國、印度及巴西等地土生土長的公司。

這些公司並非由發達經濟體跨國企業所控制,相反,它們跟西方跨國對手互相競爭,更不時脫穎而出。

但任憑新興企業如何成功,仍改變不了一個事實,就是大部分新興市場仍然非常倚賴發達經濟體的顧客及投資者;與此同時,低成本、低技術的生產模式已經時日無多。

低技術生產模式所以漸趨式微,只因計算機功能一日千里,軟件、機械人、3D打印、生物科技及納米技術不僅日益精良,成本亦愈來愈大眾化。

科技轉型固然並非一朝一夕就能成事,但假以時日,新興市場自會發現,當發達經濟體不再需要它們,推動增長將會何其困難。

屆時,發達國企業只要透過自動化工廠,就能生產質量上乘又穩定的產品,毋須再倚賴局勢不穩地區的血汗工廠……消費者亦能安坐家中在網上購物,再以先進的3D打印機打印產品。

震動環球經濟的去杠杆化進程徐徐推演之下,發達國的家庭、企業及政府的需求已經一落千丈,對倚賴西方消費者需求推動貿易的新興市場而言,影響尤其顯著。

金融危機以後,新興市場政府的財赤所以大幅增加,一大原因正是基於發達國消費者終會回心轉意的盼望。

但從美國貿易赤字日漸收窄,大有轉虧為盈之勢來看,這個願望似乎愈來愈渺茫。

事實擺在眼前,發達市場短期內的去杠杆化及長線而言的自動化作用牽引下,貿易往來(flow-of-trade)勢將出現巨變,出口主導型新興市場理應另辟蹊徑,充分發揮自身的人力資本優勢(只適用於少數國家),或動用國家財力發展科技密集制造業,藉著新經濟模式轉型。

筆者深信全球總體貿易往來需求日後定必有增無減,但總體貿易結構及個別要素定必大為改觀。

倚重出口的經濟體若未能與時並進,勢必遭淘汰。

筆者既不能預測哪個國家具轉型潛力,也無法預知哪國終能脫穎而出,但相信勝負的分野將系於各國的特質所在。

成功轉型者定必不少,未能與時並進者亦肯定不計其數,我們只能拭目以待。

問題在於面對發達市場的短期資本流源源不絕地湧入,新興經濟體假如照單全收,定必陷入痛苦的周期之中,經曆繁榮、不景氣及貨幣崩潰的反複折騰。

儲局「攻擊」新興市場

印度央行行長拉詹(RaghuramRajan)上周指控聯儲局持續縮減量寬計劃之舉,無異於向新興市場發動「攻擊」,有關言論引來傳媒廣泛報道。

從印度的立場出發,拉詹的控訴其實大有道理。

讀者對拉詹也許認識不多,這名印度央行行長在行外的知名度雖然不高,但卻是世上最具才智的經濟學家之一,亦是少數能准確預測2007至08年環球金融危機的學者之一。

去年1月,在拉詹出掌印度央行前,筆者有幸跟他一同飛赴北歐多國,參加為期3天的巡回演講活動,對這名富幽默感又精通經濟學理的老派紳士留下深刻印象。

只有清楚拉詹的背景,才能明白他近日發表的言論有多重要。

筆者深信,其他新興市場的央行行長正密切注視拉詹的一言一行。

以下是印度一份報章去年8月刊登的拉詹簡曆:

2003年10月至2006年12月,拉詹成為國際貨幣基金組織(IMF)曆來最年輕的經濟顧問及首席經濟師。

在《經濟學人》一項調查中,拉詹被同業選為「金融危機以後最具真知灼見」的經濟學家。

拉詹當時以年僅48歲之齡得此榮譽,殊屬罕見。

2005年,拉詹警告環球金融危機若隱若現,其時財經界名人如時任聯儲局主席格林斯平(Alan Greenspan)及諾貝爾經濟學獎得主克魯明(PaulKrugman)對此嗤之以鼻,但結果3年後預言應驗,拉詹亦因而蜚聲國際。

拉詹題為《金融發展是否讓世界更危險?》(HasFinancial Development Made the WorldRiskier?)的論文,被改編為影片《呃錢帝國》(InsideJob)。

該片勇奪奧斯卡最佳紀錄片獎項,拉詹再次揚名世界之餘,亦引起印度總理辛格(Manmohan Singh)的注意,委任他為榮譽經濟顧問。

簡而言之,拉詹是財金界的重量級人物,與當今世上其他重要經濟學領袖均有交情。

交代過拉詹的背景後,正好切入本文正題。

多年來,各地新興市場央行行長批評以聯儲局為首的發達國央行,推出量化寬松、零息政策及其他「金融壓抑」(financial repression)措施,目的正是促使熱錢大舉流入新興市場。

聯儲局一方面把利率維持於低水平,一方面向金融市場注入大量流動性,無非為了讓實質利率跌至負數水平【圖1】。

過去數年的財金局勢,讀者想必心里有數。

以貝南奇為首的聯儲局實行以毒攻毒,為求減少多年來高風險活動所造成的損失,不惜鼓勵更高風險的投資活動。

隨著作為世界儲備貨幣的美元出現負利率,持有現金變成自討苦吃,冒險投資則喜獲獎賞;而且風險愈大,獎賞愈豐厚,至少在最初幾年確是如此。

新興基金大限迫近

自2009年3月環球經濟踏上「複蘇」之路以來,發達經濟體的資本就大舉流入經濟發展程度較低的市場,彷佛金融危機從未來襲、環球經濟一直強健發展一樣。

盡管新興市場曆來遠較發達市場波動,但當時坊間智慧卻認為,新興市場的風險反而較發達市場低;新興市場被視為穩當投資,在曆史長河中實屬難得一見,傳媒亦因而大肆炒作。

投資者普遍相信,新興市場政府的負債遠較發達國低,以消費推動經濟增長的潛力更優厚之餘,人口結構亦遠較西方國家有利。

卻其實新興國負債所以偏低,無非因為當地於上世紀八十年代及九十年代先後爆發危機,以致新興市場直至2009年前借貸仍受到掣肘。

至於新興市場的消費潛力,其實都源於發達國投資及需求。

如今投資形勢漸告明朗,可見圍繞新興市場的坊間智慧不堪一擊。

摩根士丹利資本國際(MSCI)新興市場指數是大部分散戶染指「新興市場增長」概念的參照,由2009年3月至2011年4月見頂,該指數累升超過150%。

自此之後,指數已回落22%有多;與此同時,愈來愈多投資者為追逐「增長」故事而入市。

須知道對於表現落後的基金,投資者平均持有期為3年左右;從2011年4月至今快將3年,可見沽貨大限近在眼前!

到底聯儲局能否把減少買債轉化為真正的退市策略,最終要看美國家庭及商界的去杠杆化過程還得持續多久,但金融市場已相信量寬快將曲終人散。

與此同時,聯儲局向世界各地發出極為清楚的訊息:各國央行今後只能自求多福。

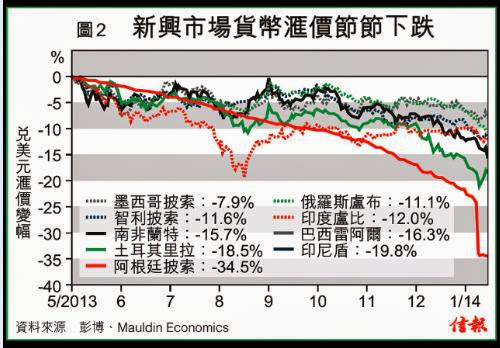

【圖2】可見,新興市場貨幣最近數月無不跌個四腳朝天。

自貝南奇去年5月21日首次警告「收水」至今,「脆弱五國」(FragileFive,包括阿根廷、印度尼西亞、土耳其、巴西及南非)的貨幣跌幅達15%以上。

印度盧比期內下跌12%,要不是拉詹當機立斷,早在去年9月就任印度央行行長時即調高目標利率,盧比跌幅定必慘重得多。

【圖2】所示盧比彙價走勢的轉角點一目了然,幾乎與拉詹就任期重迭,可見加息之舉確是神來之筆。

大多數人想必奇怪,既然新興市場過去5年一直抱怨太多熱錢流入,如今資本流走可說求仁得仁,何故新興市場仍然大表不滿?

關於這個問題,拉詹的解釋一語中的:「我們抱怨熱錢流走的原因跟熱錢流入一樣,就是我們的經濟在過程中受到扭曲。

資金流入增加了我們作出經濟調整的難度;只有透過相關調整,經濟增長才得以生生不息,資金流走不至引起震蕩。

」

與其他新興市場一樣,資金大舉流入印度,不僅衍生經濟過熱及過度投資的問題,同時亦刺激通脹【圖3】。

既然資金唾手可得,印度(乃至各地新興市場)政府就有借口舍難取易,不推行有利經濟增長的改革。

正常情況下,通脹升溫將推低實質利率,息差收窄之下資金流走,經濟亦可望降溫。

但2008年以後的幾個年頭,經濟形勢並不正常,發達經濟體的實質利率極低,甚至處於負數水平,以至資本持續流向新興市場。

昔日的過度投資只換來差強人意的回報,加上金融市場對發達國利率走勢突然大為改觀,終歸觸發一場撤資潮。

【圖4】所見新興市場國債孳息過去一年節節上升。

印央向發達國下戰書

貝南奇與一眾發達國央行首腦近日的言論,基本上就是叫新興市場自生自滅。

新興國央行自然大感不滿,拉詹顯然亦不甘示弱,甚至向發達國下戰書。

拉詹上周四(亦即聯儲局舉行政策會議翌日)接受彭博訪問時指出:

「工業化國家必須在恢複各國合作方面出一分力,事到如今更不能推卸責任,聲言為了自身需要將會不擇手段,其他人只能因應情況作出所需調整。

假如工業化國家堅持這樣做,新興市場自然會作出所需調整,印度如今亦正這樣做。

但新興市場往後被迫采取的調整措施,未必是發達經濟體所樂見。

」

過去一周,阿根廷、印度尼西亞、土耳其、巴西及南非相繼陷入貨幣危機,拉詹卻沒有坐以待斃,去年甫上任時已透過加息穩住盧比彙價。

有如印度版的伏爾克(PaulVolcker),拉詹擺明車馬要對抗通脹,而且隆而重之地訂出前瞻指引,表明通脹日後如未能迅速回落,將會進一步加息。

接著,他又向收看彭博電視的企業領導及投資者大派定心丸:

「以股票或海外直接投資方式押注印度的人,定必是放眼長線回報。

但假如相關回報因為盧比貶值而受到蠶食,投資者自然不會高興。

因此有必要告訴他們:『請帶你們的資金來,投資期長達3年、5年或7年的資金。

我可以保證,在年期屆滿時,投資者將取得以美元計不俗的回報。

』務求讓他們安心。

」

上述言論似乎亦暗示,一旦走資壓力增加,印度或會實施資本管制。

拉詹曾指出,在通脹推低印度實質利率之下,假如任由盧比彙價作出相應調整,勢將引發儼如1997年亞洲金融風暴般的貨幣危機,步泰國、馬來西亞、印度尼西亞及南韓的後塵。

須知道中國當年得以免受拖累,全拜施行資本管制所賜。

由此可見,拉詹要不降服通脹,要不就凍結投資者的資本,一如對沖基金經理為「保障」投資者利益而限制流動性一樣。

此時此刻冒險入市,既可能是千載難逢的投資良機,亦可能令人抱憾終生,投資者必須因應不同國家的情況多做功課。

拉詹雖然只是站在印度的立場發言,但以筆者之見,這亦正是新興市場央行的普遍心聲。

在他們眼中,聯儲局背信棄義,日後財金局勢發展實可預見。

聯儲局「泵水」有時,「收水」亦有時,但只有創新才能真正推動經濟邁步向前。

由於不少新興國家的內需市場仍未發展成熟,不足以吸納本土制造的產品,投資者進行投資時必須極之小心謹慎,更萬萬不要盲目抱著增長希望,把輸不起的錢押注於新興市場。

John Mauldin - 牛眼投資法始創人 舊文